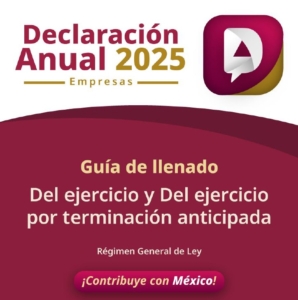

Declaración Anual 2025 en PDF (Personas Morales) en Régimen General: guía técnica de llenado (y qué cambia en Terminación Anticipada)

Declaración Anual 2025 (Personas Morales) en Régimen General: guía técnica de llenado (y qué cambia en Terminación Anticipada)

La Guía de llenado del SAT para la Declaración Anual 2025 – Empresas tiene un objetivo muy concreto: explicarte, dentro del aplicativo “Presenta tu declaración anual personas morales. Régimen General ejercicios 2019 y posteriores”, cómo presentar tanto la declaración “Del ejercicio” como la “Del ejercicio por terminación anticipada”.

A continuación te dejo un post técnico (listo para publicar) con el flujo, los puntos finos y un checklist operativo.

1) Entrada al aplicativo y configuración: aquí se gana o se pierde el partido

El flujo arranca en el portal del SAT y, ya dentro del servicio, la parte crítica es Configurar bien:

- Elegir Ejercicio.

- En Periodo, seleccionar:

- “Del ejercicio”, o

- “Del ejercicio por Terminación Anticipada”.

- Si eliges Terminación Anticipada, además debes definir el mes en “Último periodo a declarar” (el mes en que concluyó el ejercicio).

Luego vienen preguntas que sí impactan el flujo de obligaciones dentro del aplicativo (por ejemplo, si estás obligado u optas por dictaminar estados financieros 32-A CFF, y si estás obligado a presentar información de situación fiscal 32-H CFF).

2) Estructura de la declaración: los 5 módulos que vas a recorrer

La declaración se llena en cinco apartados (tal cual los verás en pantalla): Ingresos, Deducciones autorizadas, Determinación, Pago y Datos adicionales.

Piensa en esto como un pipeline: lo que captures y/o valides arriba se “arrastra” hacia los cálculos de abajo.

3) Ingresos: precarga, detalle y el clásico “no dupliques conceptos”

En Ingresos nominales, el aplicativo precarga información desde pagos provisionales y te deja “Detallar” para desglosar por tipo de ingreso (y capturar importes). Ojo con la regla práctica: al agregar registros, el propio instructivo te recuerda hacerlo sin duplicar conceptos.

Terminación anticipada: en varias pantallas de detalle se indica que se visualizará la información desde el primer periodo del ejercicio hasta el periodo seleccionado en “Último periodo a declarar”.

Ajuste anual por inflación: el detalle técnico que cambia si el ejercicio es menor a 12 meses

En el campo de Ajuste anual por inflación, el sistema te pregunta si el ajuste corresponde a un ejercicio menor a 12 meses; si respondes “Sí”, se habilita el mes de inicio de operaciones.

Pero en Terminación Anticipada, hay un matiz importante: ciertos campos (como la pregunta de ejercicio menor a 12 meses y el mes final de operaciones) aparecen precargados e inhabilitados.

Después capturas saldo promedio anual de créditos y deudas, y el aplicativo calcula si el ajuste es acumulable o deducible; y además te dice dónde se refleja: si es acumulable, cae en Ingresos; si es deducible, cae en Deducciones autorizadas.

Ingresos que solo se acumulan en anual

Si respondes que sí tienes ingresos que solo se acumulan en anual, se habilitan campos y capturas por tipo de ingreso e importe.

4) Deducciones autorizadas: el módulo “contable-operativo”

La guía enumera los campos principales del apartado: sueldos y salarios, gastos, deducciones relacionadas con nómina, inversiones, costo de lo vendido, ajuste anual por inflación deducible y facilidades/estímulos deducibles.

Nómina: CFDI + enteros de retenciones = coherencia de precarga

Dentro de sueldos y salarios, el aplicativo muestra información de CFDI de nómina y también el detalle de declaraciones de entero de retenciones; si algo no cuadra, el propio instructivo sugiere corregirlo en tus pagos definitivos por retenciones para que la precarga quede consistente.

Terminación anticipada: en nómina y otros apartados, la visualización se limita del primer periodo hasta el último declarado.

Gastos con “candado” de cumplimiento: honorarios y uso/goce

Aquí está uno de los puntos técnicos más valiosos de la guía, porque es un control de deducibilidad:

- En Honorarios pagados a personas físicas/RESICO, solo son deducibles los importes de periodos presentados y, en su caso, pagados.

- En Uso o goce temporal de bienes pagados a personas físicas, aplica la misma lógica: deduces solo lo de periodos debidamente presentados y, en su caso, pagados.

Traducción operativa: si tu estrategia es “lo deduzco y luego veo”, el aplicativo te empuja al orden correcto: primero cumplimiento, luego deducción.

5) Determinación: PTU y pérdidas fiscales (donde el cierre se pone serio)

En PTU pagada en el ejercicio, el sistema toma como base la PTU timbrada y pagada a mayo (según CFDI de nómina) y te permite capturar PTU pendiente y PTU no deducible para calcular el total aplicable.

En Pérdidas fiscales de ejercicios anteriores, el saldo aparece precargado y puedes editar para informar origen, año, lo aplicable, etc.

6) Pago: el resumen ejecutivo (con recargos si hubo coeficiente menor autorizado)

En Pago, verás campos como: impuesto a cargo o a favor, subsidio, compensaciones, estímulos, total de aplicaciones, cantidad a cargo y cantidad a pagar.

Y si respondes “Sí” a que te autorizaron un coeficiente de utilidad menor en pagos provisionales, se habilitan campos específicos (incluyendo recargos por la diferencia).

Además, en Pagos provisionales efectuados puedes ver el detalle con estatus, número de operación y fecha de presentación; útil para auditar por qué el acreditamiento sale como sale.

7) Datos adicionales: CUCA, CUFIN y “cosas que explotan si las dejas al final”

La guía contempla captura para:

- CUCA (saldo inicial, aportaciones, primas, reducciones, saldo actualizado).

- CUFIN (cálculo de UFIN, saldos, dividendos, REFIPRES, etc.).

- Y también la pregunta de esquemas reportables.

Checklist técnico antes de enviar

- Configuración correcta del Periodo y, si aplica, Último periodo a declarar.

- Revisar precargas (pagos provisionales / enteros de retenciones / CFDI nómina) y corregir “en origen” cuando proceda.

- No duplicar conceptos en Ingresos nominales.

- Validar “candados” de deducción en honorarios y uso/goce (presentado y pagado).

- Cerrar PTU y pérdidas fiscales con criterio y soporte.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!