Análisis CFDI 4.0 en Operaciones de Gastos por Cuenta de Terceros y Factoraje Financiero.

Emisión de CFDI 4.0 en Operaciones de Gastos por Cuenta de Terceros y Factoraje Financiero

Resumen Ejecutivo

El sistema fiscal digital de México, administrado por el Servicio de Administración Tributaria (SAT), ha alcanzado un nivel de complejidad que exige un manejo de alta precisión, especialmente en operaciones que se desvían de la compra-venta estándar. Este informe se centra en dos de estas áreas críticas: la gestión de gastos por cuenta de terceros y las transacciones de factoraje financiero. Un manejo inadecuado en estos procesos expone a las empresas a riesgos fiscales significativos, que incluyen la no deducibilidad de gastos, la acumulación indebida de ingresos y la imposición de sanciones.

El análisis de los gastos por cuenta de terceros revela que la transición del complemento dedicado al nodo ACuentaTerceros en la versión 4.0 del Comprobante Fiscal Digital por Internet (CFDI) no es un simple ajuste técnico. Representa una redefinición estratégica por parte del SAT para obtener una trazabilidad completa a nivel de concepto individual dentro de una factura. Se subraya la importancia crítica de diferenciar entre las dos modalidades operativas —»reintegro de erogaciones» y «fondeo de recursos»— y de aplicar rigurosamente los protocolos documentales específicos para cada una, a fin de evitar la incorrecta acumulación de ingresos para el intermediario y asegurar la deducibilidad para el mandante.

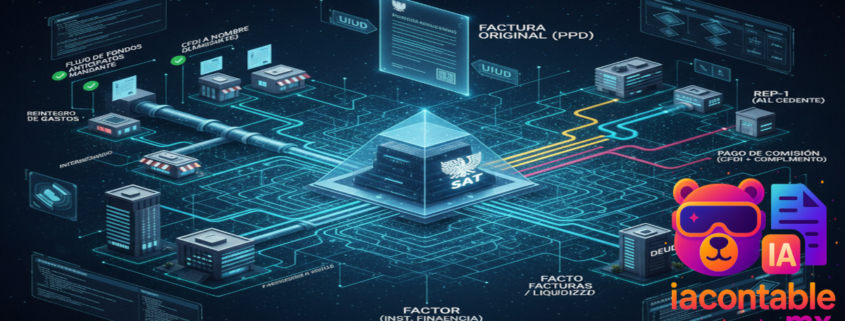

En cuanto al factoraje financiero, la conclusión principal es que su correcta documentación fiscal depende de una secuencia inalterable de emisión de CFDI, cuyo eje central es el uso correcto del Complemento de Recepción de Pagos (REP). El principio fundamental es que toda entidad que recibe un pago debe emitir el REP correspondiente. El error más común y costoso es la incorrecta identificación del emisor y receptor del REP en las distintas etapas de la transacción, lo que puede invalidar la deducción para el deudor final y crear discrepancias fiscales para todas las partes.

La recomendación central de este informe es la implementación de protocolos internos de control y la configuración avanzada de los sistemas de facturación. Estos sistemas deben ser capaces de automatizar y validar las complejas secuencias de emisión de CFDI requeridas para estas operaciones, minimizando así el error humano y garantizando el cumplimiento normativo en un entorno de fiscalización cada vez más automatizado.

Sección 1: El Marco Jurídico y Técnico del CFDI 4.0

Para analizar adecuadamente las operaciones específicas de gastos por cuenta de terceros y factoraje financiero, es indispensable establecer primero el ecosistema normativo y tecnológico en el que operan. El CFDI y sus complementos constituyen la base de todo el sistema de comprobación fiscal en México.

1.1. El CFDI como Eje del Sistema Fiscal Mexicano

El Comprobante Fiscal Digital por Internet (CFDI) es un documento electrónico que posee plena validez legal ante el SAT, diseñado para generar, timbrar y respaldar fiscalmente las operaciones comerciales. Su fundamento se encuentra en los Artículos 29 y 29-A del Código Fiscal de la Federación (CFF), los cuales estipulan la obligación de todos los contribuyentes de expedir estos comprobantes por los actos o actividades que realicen. Sus propósitos son múltiples: avalar transacciones, permitir la deducción de gastos para fines del Impuesto Sobre la Renta (ISR), acreditar el Impuesto al Valor Agregado (IVA) y, fundamentalmente, combatir la evasión y elusión fiscal al proporcionar a la autoridad una visibilidad detallada de las actividades económicas.

La versión 4.0 del CFDI, cuyo uso se volvió obligatorio a partir del 1 de abril de 2023, representa una evolución significativa en el modelo de facturación electrónica. Este cambio, impulsado por la Reforma Fiscal de 2022, introdujo validaciones más estrictas con el objetivo de mejorar la calidad y coherencia de la información fiscal. La modificación más impactante es la validación en tiempo real que realiza el Proveedor Autorizado de Certificación (PAC) al momento del timbrado, la cual verifica que el RFC, el nombre o razón social y el código postal del domicilio fiscal del receptor coincidan de manera exacta con los datos registrados en la Constancia de Situación Fiscal del SAT. Este endurecimiento de las reglas no fue un simple ajuste técnico; fue una respuesta directa a la dificultad que enfrentaba el SAT para conciliar la información inconsistente de la versión 3.3. En la práctica, esta medida traslada la responsabilidad de la validación de datos del SAT al contribuyente emisor, convirtiendo la obtención y actualización constante de la información fiscal de los clientes en un prerrequisito operativo indispensable para poder facturar.

- Ingreso: Ampara ventas, prestación de servicios y otros ingresos.

- Egreso: Documenta devoluciones, descuentos y bonificaciones (notas de crédito).

- Traslado: Acredita la tenencia y el transporte de mercancías.

- Nómina: Documenta el pago de sueldos y salarios.

- Pago: Registra la liquidación de facturas pagadas en parcialidades o de forma diferida.

- Retenciones e Información de Pagos: Ampara las retenciones de impuestos.

1.2. La Arquitectura de los Complementos Fiscales

Los complementos fiscales son estructuras de datos adicionales, definidas y reguladas por el SAT, que se integran a un CFDI para incluir información detallada y estandarizada sobre sectores o tipos de operación específicos. La información contenida en un complemento queda protegida por el sello digital del CFDI, garantizando su integridad. Su correcta incorporación no es opcional; es un requisito para la validez fiscal del comprobante y el incumplimiento puede acarrear sanciones y la no deducibilidad de la operación.

Técnicamente, los complementos se dividen en dos categorías principales :

- Complementos Generales: Afectan al CFDI en su totalidad y se agregan a nivel global del comprobante. El ejemplo más representativo es el Complemento de Recepción de Pagos.

- Complementos de Concepto: Se insertan dentro de un nodo

<cfdi:Concepto>específico en el archivo XML. Su función es detallar información adicional sobre una línea o partida particular de la factura, como es el caso del complemento para Instituciones Educativas Privadas (IEDU) o el de Venta de Vehículos.

La continua creación de nuevos complementos y la creciente granularidad de la información que solicitan (como en el Complemento Carta Porte o el propio REP) evidencian una tendencia clara del SAT hacia la fiscalización en tiempo real. El objetivo es obtener una visibilidad completa de la cadena de valor de las operaciones —qué se vende, cómo se transporta, cuándo se paga— directamente desde la fuente transaccional, reduciendo la dependencia de las declaraciones informativas y permitiendo auditorías algorítmicas casi instantáneas.

1.3. El Complemento de Recepción de Pagos (REP): La Piedra Angular del Flujo de Efectivo Fiscal

El Complemento de Recepción de Pagos (REP), también conocido como CFDI de Pago, es un instrumento fiscal de emisión obligatoria cuando una factura original de tipo Ingreso se expide con el método de pago «PPD» (Pago en Parcialidades o Diferido). Su emisión no es necesaria para operaciones liquidadas al momento, las cuales se marcan con el método de pago «PUE» (Pago en una Sola Exhibición).

El fundamento legal para su expedición se encuentra principalmente en la regla 2.7.1.32 de la Resolución Miscelánea Fiscal (RMF) vigente, la cual establece que el REP debe emitirse a más tardar el quinto día natural del mes inmediato siguiente a aquel en que se recibió el pago.

La función fiscal del REP es crucial: informa al SAT el momento exacto en que un ingreso previamente facturado se convierte en un ingreso efectivamente percibido. Este control del flujo de efectivo es fundamental para la correcta causación del IVA y para la determinación de los pagos provisionales de ISR. Desde la perspectiva del receptor del CFDI original (el deudor), el REP es el documento que le permite comprobar la liquidación de la deuda y, por ende, hacer deducible el gasto amparado por la factura inicial. Sin el REP correspondiente, la deducción es improcedente.

Técnicamente, el REP es un CFDI de tipo «P» (Pago) cuyo valor total es cero. Su contenido principal reside en el complemento, que en su versión 2.0 incluye un nodo <pago20:Pago> que detalla la fecha, forma, moneda y monto del pago recibido. Dentro de este, un nodo hijo llamado <pago20:DoctoRelacionado> es el que crea el vínculo crucial, ya que exige registrar el Folio Fiscal (UUID) de la factura original que se está saldando, junto con el importe del pago que se le aplica y el saldo restante.

Sección 2: Análisis Exhaustivo de la Minuta de Gasto por Cuenta de Terceros

Las operaciones donde un contribuyente (intermediario) realiza gastos en nombre de otro (mandante) presentan un desafío fiscal significativo. La regulación busca clarificar la transacción para evitar distorsiones, asegurando que los efectos fiscales recaigan sobre las partes correctas.

2.1. Fundamento Legal y Propósito Fiscal

El objetivo central de la normativa de gastos por cuenta de terceros es evitar que un reembolso o el uso de fondos anticipados sea erróneamente considerado un ingreso acumulable para el intermediario. Si un intermediario recibe $1,000 para pagar un servicio y luego factura $1,000 más su comisión, sin el tratamiento adecuado, la autoridad podría interpretar que tuvo ingresos por el total. La regulación, contenida principalmente en las reglas 2.7.1.3 y 2.7.1.12 de la RMF , establece los mecanismos para que el gasto sea deducible y el IVA acreditable únicamente para el contribuyente mandante, quien es el beneficiario final del bien o servicio.

2.2. Del Complemento Obsoleto al Nodo ACuentaTerceros

Con la entrada en vigor del CFDI 4.0, el «Complemento por Cuenta de Terceros» fue oficialmente eliminado. Fue reemplazado por la incorporación de un nuevo nodo directamente en la estructura del XML: el nodo <cfdi:ACuentaTerceros>.

Este cambio representa una evolución estratégica en la fiscalización. Anteriormente, el complemento se añadía de forma global al CFDI, resumiendo la información del tercero. El nuevo esquema exige que el nodo <cfdi:ACuentaTerceros> se anide dentro de cada nodo <cfdi:Concepto> que corresponda a un gasto realizado por cuenta del mandante. Esta estructura granular permite al SAT identificar y auditar de manera automatizada, línea por línea, qué parte de una factura constituye un ingreso real para el emisor y qué parte es simplemente un traspaso de costos. Esta capacidad de análisis a nivel de concepto aumenta exponencialmente la eficacia de la fiscalización algorítmica, ya que los sistemas de la autoridad pueden distinguir la naturaleza de cada partida sin necesidad de procesar un complemento separado.

2.3. Protocolos Operativos y Documentales

Existen dos modalidades principales para gestionar estas operaciones, cada una con un protocolo estricto :

Modalidad I – Reintegro de Erogaciones (Reembolso)

Este escenario ocurre cuando el intermediario paga el gasto con sus propios recursos y posteriormente solicita el reembolso al mandante.

- Realización del Gasto: El intermediario (tercero) paga el bien o servicio.

- Punto Crítico de Documentación: El intermediario debe instruir al proveedor final que el CFDI correspondiente al gasto se emita con el RFC y los datos fiscales del contribuyente mandante, no los propios. Este es el paso más importante para asegurar la deducibilidad para el mandante.

- Entrega y Reintegro: El intermediario entrega el CFDI (emitido a nombre del mandante) al propio mandante. Este último debe reintegrar el monto exacto del gasto mediante cheque nominativo o transferencia electrónica a las cuentas del intermediario.

- Facturación del Intermediario: El intermediario emite un CFDI de Ingreso al mandante únicamente por el valor de sus servicios o comisión. El monto del gasto reembolsado no se incluye en esta factura.

Modalidad II – Fondeo de Recursos (Anticipo)

En este caso, el mandante provee los fondos al intermediario antes de que se realice el gasto.

- Entrega de Fondos: El mandante entrega el dinero al intermediario mediante cheque nominativo o transferencia.

- Punto Crítico de Control: El intermediario está obligado a mantener estos fondos en una cuenta contable independiente y dedicada exclusivamente a este fin, para no mezclarlos con sus recursos propios.

- Realización de Gastos: Al pagar los bienes o servicios, el intermediario debe, nuevamente, solicitar que los CFDI se emitan con el RFC del mandante.

- Facturación del Intermediario: El intermediario debe emitir un CFDI de Ingreso al mandante que detalle tanto sus servicios como los gastos realizados. Este CFDI debe estructurarse de la siguiente manera:

- Se crea un concepto por los servicios propios (ej. «Comisión por gestión»).

- Se crea un concepto separado por cada gasto realizado a nombre del mandante (ej. «Boleto de avión»). Es dentro de cada uno de estos conceptos de gasto donde se debe anidar el nodo

<cfdi:ACuentaTerceros>, poblándolo con los datos fiscales del mandante.

- Gestión de Remanentes: Si, tras realizar los gastos, queda un remanente de los fondos, este debe ser devuelto al mandante por el mismo medio en que se recibió. La normativa establece plazos estrictos para esto (antes del fin del ejercicio fiscal o dentro de 60 días hábiles). Si el intermediario no devuelve el remanente a tiempo, se genera un riesgo operativo significativo: está obligado a emitir un CFDI de ingreso por concepto de anticipo por el monto no devuelto y acumularlo fiscalmente, lo que implica pagar ISR e IVA sobre un dinero que no le pertenece, derivado de una falla administrativa.

2.4. Guía de Llenado y Errores Frecuentes

El correcto llenado del nodo ACuentaTerceros es fundamental. Por ejemplo, una agencia de aduanas que paga impuestos de importación en nombre de un cliente emitiría un CFDI con un concepto por sus honorarios y otro concepto por «Impuestos de importación». Este último concepto contendría el nodo ACuentaTerceros con los datos del cliente importador.

Tabla 1: Atributos y Validaciones del Nodo ACuentaTerceros

Esta tabla consolida los requisitos técnicos para la correcta implementación y validación del nodo, sirviendo como referencia para equipos de contabilidad y tecnología.

| Atributo XML | Descripción | Requisito | Fundamento |

RfcACuentaTerceros |

RFC del contribuyente a cuenta de quien se realiza la operación (mandante). | Obligatorio. Debe ser un RFC válido y distinto al del emisor y receptor del CFDI. | |

NombreACuentaTerceros |

Nombre, denominación o razón social del mandante. | Obligatorio. Debe corresponder al RFC registrado en la Constancia de Situación Fiscal. | |

RegimenFiscalACuentaTerceros |

Clave del régimen fiscal del mandante, conforme al catálogo c_RegimenFiscal. |

Obligatorio. | |

DomicilioFiscalACuentaTerceros |

Código postal del domicilio fiscal del mandante. | Obligatorio. Debe corresponder al RFC registrado en la Constancia de Situación Fiscal. |

Los errores más comunes que deben evitarse son:

- Error de Acumulación: El intermediario registra el reembolso o los fondos como un ingreso propio y paga impuestos innecesariamente sobre ellos.

- Error de Documentación: En la modalidad de reintegro, el intermediario solicita el CFDI del gasto a su propio nombre, lo que invalida la deducción para el mandante.

- Error de Implementación: Intentar usar el antiguo complemento en lugar del nodo

ACuentaTercerosen CFDI 4.0. - Error de Datos: Llenar el nodo

ACuentaTerceroscon información fiscal incorrecta o desactualizada del mandante, lo que provoca el rechazo del timbrado.

Sección 3: El Tratamiento Fiscal del Factoraje Financiero en el CFDI

El factoraje financiero es una herramienta vital para la gestión de liquidez, pero su ejecución fiscal requiere una coreografía precisa de emisión de CFDI entre las tres partes involucradas. El REP es el instrumento central que garantiza la trazabilidad y el cumplimiento.

3.1. Estructura de la Operación de Factoraje

El factoraje financiero es una transacción mediante la cual una empresa, denominada Cedente (el proveedor original), vende sus cuentas por cobrar (facturas) a una institución financiera, denominada Factor, para obtener liquidez de forma inmediata en lugar de esperar el plazo de crédito. El cliente original que tiene la obligación de pago es el Deudor. Aunque existen diversas modalidades (con o sin recurso, con cobranza directa o delegada), el flujo de emisión de CFDI sigue un patrón fundamentalmente consistente.

3.2. La Cadena Crítica de Emisión de CFDI en el Proceso de Factoraje

El registro fiscal correcto de una operación de factoraje no es un evento único, sino una secuencia interconectada de comprobantes. Un error en un eslabón compromete la validez de toda la cadena. El diseño de este flujo no deriva de reglas especiales para el factoraje, sino de la aplicación estricta del principio fiscal general: «quien recibe el pago, emite el REP». Debido a que en el factoraje hay dos flujos de pago distintos relacionados con la misma factura original, se requieren dos REP para documentarlos. La factura original actúa como un ancla, a través de su UUID, que es «saldada» dos veces: una vez contablemente para el Cedente y otra vez fiscalmente para el Deudor.

Tabla 2: Matriz de Emisión de CFDI en Operaciones de Factoraje (Esquema de Cobranza Directa)

Esta matriz proporciona un plan de acción visual y cronológico para eliminar la ambigüedad y guiar a los equipos financieros a través del complejo flujo documental, previniendo los errores más comunes.

3.3. Guía Práctica para la Emisión del REP en Factoraje

- Análisis del Paso 3 (REP-1): Cuando el Cedente recibe el anticipo del Factor, está obligado a emitir el primer REP. El receptor de este REP-1 es el Factor. El punto crucial es que, en el nodo

DoctoRelacionado, el Cedente debe registrar el UUID de la factura original (CFDI-A) que emitió a su Deudor. Este REP-1 permite al Cedente cancelar la cuenta por cobrar en su contabilidad y demostrar al SAT que el ingreso ya fue percibido. - Análisis del Paso 5 (REP-2): Una vez que el Deudor liquida la factura pagando directamente al Factor, es el Factor quien ahora tiene la obligación de emitir el segundo REP. El receptor de este REP-2 es el Deudor. De manera idéntica al paso anterior, este REP debe relacionar el mismo UUID de la factura original (CFDI-A). Este REP-2 es el documento que permite al Deudor comprobar fiscalmente la liquidación de su pasivo y, fundamentalmente, hacer deducible el gasto correspondiente.

La correcta ejecución de esta secuencia impone una demanda tecnológica y de procesos considerable. Requiere que los sistemas del Cedente, del Deudor y del Factor estén alineados y sean capaces de intercambiar información clave, específicamente el UUID del CFDI-A. El sistema del Factor, por ejemplo, debe tener la capacidad de emitir un REP relacionando una factura que no fue emitida originalmente por él, una funcionalidad que va más allá de la facturación estándar.

3.4. Riesgos y Consideraciones Fiscales

El incumplimiento de esta secuencia genera riesgos importantes:

- Error Crítico de Emisión del REP: El error más grave es que el Cedente emita el REP al Deudor al recibir el dinero del Factor. El REP siempre debe ser emitido por quien recibe el dinero y dirigido a quien lo paga.

- Ruptura de la Trazabilidad (UUID): Si no se relaciona correctamente el UUID del CFDI-A en ambos REP, la cadena fiscal se rompe. Para el SAT, la factura original aparecerá como pendiente de pago, lo que impedirá la deducción para el Deudor y podría generar discrepancias para el Cedente.

- Uso de Forma de Pago «17 – Compensación»: Frecuentemente, el pago de la comisión del Factor al Cedente se maneja a través de una compensación contra el monto anticipado. Esto debe reflejarse correctamente en los CFDI, utilizando la clave «17» del catálogo de formas de pago, lo cual a menudo genera confusión.

- Desconocimiento del CFDI Original: La regla 2.7.1.40 de la RMF contempla escenarios en los que el Factor no puede identificar el CFDI que ampara los derechos de cobro, ofreciendo facilidades para la emisión de los comprobantes en tales casos.

Sección 4: Conclusiones y Recomendaciones Estratégicas

El análisis detallado de las operaciones de gastos por cuenta de terceros y factoraje financiero dentro del marco del CFDI 4.0 demuestra que el cumplimiento fiscal ya no depende únicamente del conocimiento de la ley, sino de la ejecución precisa de protocolos operativos y tecnológicos. Los errores en estos procesos complejos no son meramente administrativos, sino que conllevan consecuencias financieras directas.

4.1. Síntesis de Puntos de Control Críticos

- Para Gastos por Cuenta de Terceros: Los puntos de mayor riesgo son la correcta solicitud del CFDI a nombre del mandante (en ambas modalidades) y la aplicación precisa del nodo

ACuentaTercerosa nivel de concepto en la modalidad de fondeo. La disciplina en la gestión de los fondos anticipados y la devolución oportuna de remanentes es esencial para evitar la acumulación de ingresos ficticios. - Para Factoraje Financiero: Los pilares del cumplimiento son la correcta identificación de la pareja emisor-receptor en cada uno de los dos REP requeridos y la vinculación consistente y precisa del UUID de la factura original en ambos. La comunicación efectiva del UUID entre el Cedente y el Factor se revela como un prerrequisito operativo ineludible.

4.2. Recomendaciones para la Mitigación de Riesgos Fiscales

Para navegar exitosamente esta complejidad, se recomienda adoptar un enfoque integral que abarque procedimientos, tecnología y capacitación.

Procedimentales

- Manual de Políticas de Terceros: Es imperativo desarrollar y formalizar un manual de políticas internas que estandarice el proceso de gastos por cuenta de terceros. Este documento debe incluir flujogramas claros para las modalidades de reintegro y fondeo, listas de verificación para el personal que realiza los gastos y plantillas de comunicación para solicitar correctamente los CFDI a los proveedores.

- Protocolo de Factoraje: Se debe crear un protocolo específico para las operaciones de factoraje. Este debe mapear cada paso de la «cadena crítica de CFDI», definir las responsabilidades de cada área (tesorería, cuentas por cobrar, contabilidad) en cada etapa y establecer un mecanismo formal y seguro para la transmisión del UUID de la factura original del Cedente al Factor.

Tecnológicas

- Auditoría de Sistemas de Facturación: Las empresas deben realizar una auditoría de sus sistemas de facturación y ERP para confirmar que poseen las capacidades técnicas necesarias. Específicamente, deben verificar que el sistema permite anidar el nodo

ACuentaTercerosa nivel de concepto y que puede gestionar la emisión de REP complejos, como los requeridos en el factoraje (ej. emitir un REP relacionando un UUID de una factura no emitida por la propia empresa). - Automatización y Controles Preventivos: Se recomienda implementar reglas de validación automáticas en los sistemas. Por ejemplo, un control que impida el timbrado de un CFDI que contenga conceptos de «reembolso» si el nodo

ACuentaTercerosno está correctamente poblado, o que genere alertas si se intenta emitir un REP de factoraje al receptor incorrecto. La automatización reduce la dependencia del juicio humano en procesos de alto riesgo.

Capacitación

- Formación Continua y Especializada: Es crucial establecer un programa de capacitación recurrente para los equipos de finanzas, contabilidad, tesorería y compras. Este programa debe enfocarse en las actualizaciones de la RMF, las guías de llenado del SAT y las implicaciones prácticas de estas normativas.

- Entrenamiento Basado en Casos Prácticos: La formación teórica debe complementarse con simulacros y el análisis de casos de estudio, como los detallados en este informe. Entrenar al personal en la ejecución práctica de estas operaciones complejas refuerza el aprendizaje y mejora la capacidad de identificar y corregir errores antes de que se materialicen en contingencias fiscales.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!