Análisis Comparativo Exhaustivo de

Sistemas Contables en México 2025.

Precios, Funciones y Adecuación Estratégica

Introducción: Navegando el Ecosistema de Software Contable en México

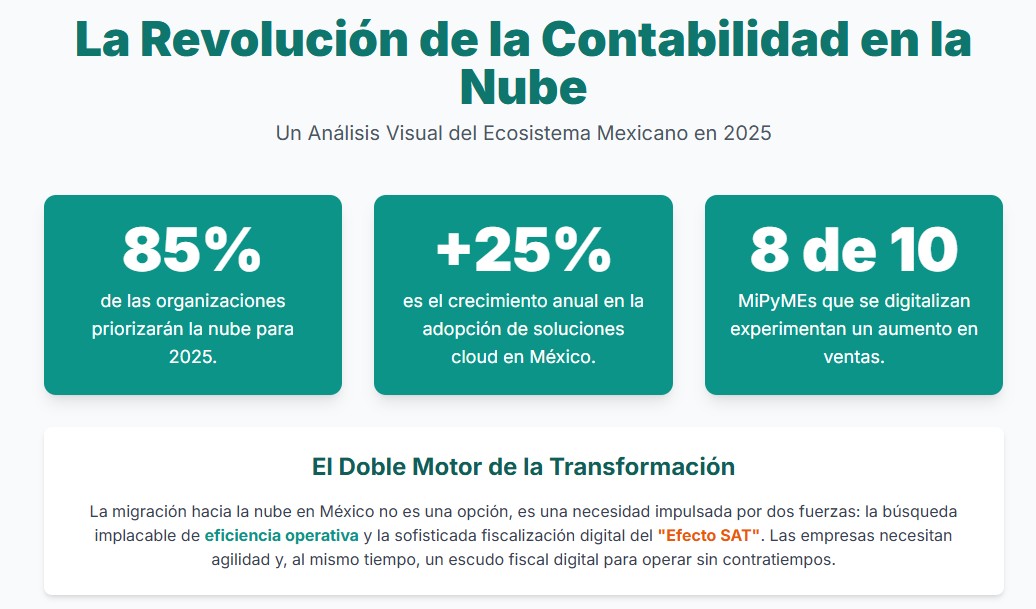

El mercado mexicano presenta un entorno empresarial único, moldeado por una confluencia de presiones regulatorias y una intensa competencia económica. La selección de un sistema contable ha trascendido la simple decisión técnica para convertirse en un pilar estratégico que impacta directamente la viabilidad, el cumplimiento fiscal y la capacidad de crecimiento de cualquier organización. El Servicio de Administración Tributaria (SAT) ha sido el principal catalizador de la digitalización forzosa, estableciendo un ecosistema donde la gestión fiscal electrónica no es una opción, sino un requisito ineludible para operar. Esta realidad obliga a las empresas a buscar soluciones que no solo optimicen sus operaciones internas, sino que garanticen un cumplimiento normativo impecable y continuo.

El panorama del software contable en México ha experimentado dos puntos de inflexión recientes que han redefinido la dinámica competitiva. El primero fue la salida del mercado mexicano de QuickBooks el 30 de abril de 2023, un evento que dejó un vacío significativo, especialmente entre las pequeñas y medianas empresas (PyMEs) que se habían acostumbrado a una interfaz de usuario global y a un modelo de servicio en la nube de fácil acceso. Esta retirada abrió una ventana de oportunidad crítica para los competidores nativos de la nube, como Alegra, que capitalizaron la situación ofreciendo rutas de migración claras para los usuarios desplazados. El segundo evento transformador fue la consolidación del mercado a través de la adquisición de Aspel por parte de Siigo, dando origen al gigante «Siigo Aspel». Esta fusión no solo solidifica el liderazgo de las soluciones de escritorio tradicionales, sino que también señala una agresiva estrategia de expansión hacia ofertas integradas en la nube, planteando un desafío directo al dominio histórico de CONTPAQi®.

Este informe presenta un análisis comparativo exhaustivo de más de 15 sistemas contables prominentes en México, evaluando cada solución con base en un conjunto riguroso de criterios diseñados para proporcionar una visión estratégica a los responsables de la toma de decisiones. Los criterios de evaluación son:

- Modelo de Precios: Se analizarán los modelos de suscripción (Software as a Service – SaaS) frente al licenciamiento tradicional (On-Premise), el costo total de propiedad (TCO) y la transparencia en la estructura de costos de cada proveedor.

- Funcionalidad Central: Se evaluará la profundidad y amplitud de las capacidades contables, administrativas y de gestión financiera que ofrece cada sistema.

- Cumplimiento Fiscal SAT: Se examinará el nivel de automatización y la cobertura de las obligaciones fiscales mexicanas, incluyendo la emisión de Comprobantes Fiscales Digitales por Internet (CFDI 4.0), la generación de la Contabilidad Electrónica, la Declaración Informativa de Operaciones con Terceros (DIOT), el Complemento Carta Porte y el soporte para el Régimen Simplificado de Confianza (RESICO).

- Tipo de Implementación: Se contrastarán las soluciones basadas en la nube frente a las de escritorio (instalables), detallando las implicaciones de cada modelo en términos de accesibilidad, seguridad, mantenimiento y costos de infraestructura.

- Escalabilidad y Ecosistema: Se valorará la capacidad del software para adaptarse al crecimiento de la empresa y su habilidad para integrarse con otras herramientas empresariales como sistemas de Gestión de Relaciones con Clientes (CRM) o plataformas de comercio electrónico.

Sección 1: Los Titanes del Mercado Mexicano – Legado, Potencia y Ecosistema

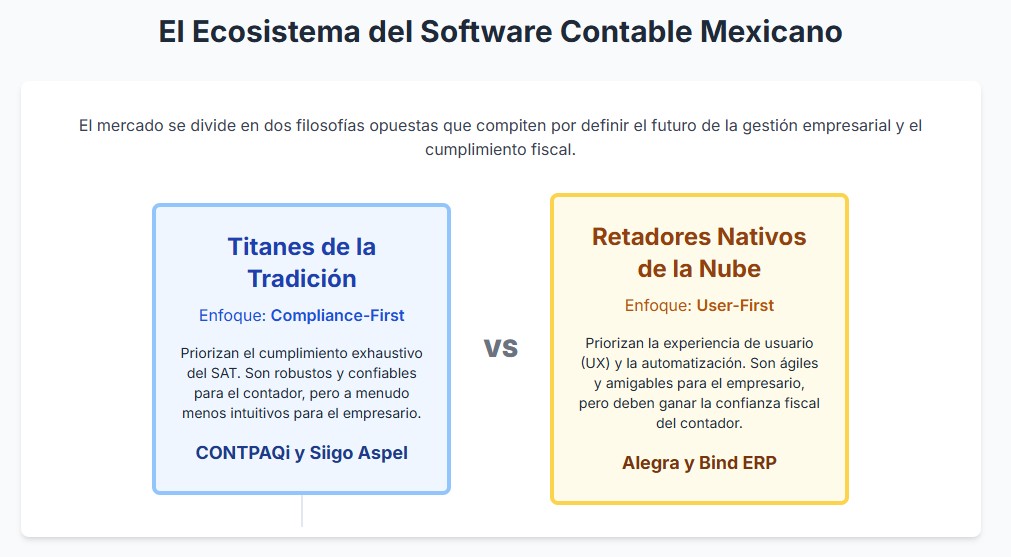

Este segmento se enfoca en los líderes establecidos del mercado, plataformas que han definido las prácticas contables en México durante décadas. Su fortaleza no solo reside en su robusta funcionalidad, sino en su profundo arraigo en la profesión contable, estableciendo el estándar contra el cual se miden las nuevas soluciones.

1.1. CONTPAQi® (Suite de Escritorio)

Posicionamiento:

CONTPAQi® ha mantenido una posición de liderazgo indiscutible durante más de 41 años, consolidándose como «el software favorito de contadores y empresarios en México».8 Su principal ventaja competitiva radica en un ecosistema de aplicaciones de escritorio profundamente interconectadas, que cubren prácticamente todas las facetas de la administración empresarial y contable.12 Con más de 1.2 millones de empresas usuarias, su penetración en el mercado es innegable.

Análisis de Productos y Precios:

El modelo de CONTPAQi® se basa en un licenciamiento anual para sus sistemas de escritorio, con una estructura de precios granular que distingue entre licencias nuevas, renovaciones, actualizaciones, y si son para un solo RFC (mono-empresa) o múltiples RFCs (multi-empresa).

- CONTPAQi® Contabilidad: Es el núcleo del ecosistema, diseñado específicamente para contadores, despachos y empresas que requieren un control contable riguroso. El precio de una licencia nueva para una sola empresa (mono-RFC) es de $4,190 MXN, mientras que la licencia multi-RFC asciende a $5,590 MXN. Las renovaciones anuales tienen un costo de $3,990 MXN y $5,190 MXN, respectivamente. Un usuario adicional en red tiene un costo de $1,590 MXN.

- Módulos Integrados: El verdadero poder de la plataforma se desbloquea a través de la integración nativa con otros módulos clave:

- CONTPAQi® Bancos: Para el control del flujo de efectivo, conciliaciones y gestión de tesorería. Licencia nueva desde $4,890 MXN.

- CONTPAQi® Nóminas: Un sistema robusto para el cálculo, administración y timbrado ilimitado de la nómina. Licencia nueva multi-RFC desde $6,990 MXN.

- CONTPAQi® Comercial Premium: Sistema administrativo que controla todo el ciclo de compra-venta, inventarios, clientes y proveedores. Licencia nueva multi-RFC desde $9,790 MXN.

Funcionalidad Clave:

La plataforma destaca por su estricto apego a las Normas de Información Financiera (NIF), su eficiente motor para el cálculo y control de IVA, DyP (Declaraciones y Pagos) y DIOT, y su potente Administrador de Documentos Digitales (ADD), que centraliza la gestión y contabilización de todos los archivos XML (CFDI) recibidos y emitidos.

1.2. Siigo Aspel (Suite de Escritorio)

Posicionamiento:

Siigo Aspel se posiciona como el competidor directo más formidable de CONTPAQi®. Con más de 39 años de experiencia en el mercado latinoamericano y el respaldo de más de un millón de empresas usuarias, la marca Aspel es un sinónimo de confianza y robustez.21 La adquisición por parte de Siigo ha inyectado una nueva dinámica, combinando el legado de Aspel con una visión de expansión hacia soluciones en la nube.

Análisis de Productos y Precios:

Siigo Aspel ofrece un modelo de suscripción mensual o anual para sus sistemas, lo que proporciona una mayor flexibilidad financiera en comparación con el modelo de licenciamiento único.

- Aspel COI (Contabilidad Integral): Es el sistema central que procesa, integra y mantiene actualizada la información contable y fiscal, con capacidad para gestionar hasta 999 empresas. Su precio en modalidad de suscripción es de aproximadamente $264.95 MXN al mes o $3,179.40 MXN al año (precios sin IVA).

- Ecosistema Aspel: Al igual que su competidor, su valor se magnifica a través de la integración con otros sistemas de la familia:

- Aspel SAE (Sistema Administrativo Empresarial): Controla el ciclo completo de operaciones de compra-venta. Su costo de suscripción es de aproximadamente $687.93 MXN al mes.

- Aspel NOI (Nómina Integral): Automatiza el control de la nómina, desde percepciones y deducciones hasta el cumplimiento de obligaciones obrero-patronales. El precio de suscripción mensual es de $672 MXN.

- Aspel BANCO (Control Bancario): Gestiona la tesorería, los movimientos bancarios y el flujo de efectivo. Su suscripción mensual parte de los $483 MXN.

Funcionalidad Clave:

La suite de Siigo Aspel es reconocida por su capacidad para automatizar procesos complejos, generar una amplia gama de reportes financieros y fiscales, y mantener un flujo de datos coherente y seguro entre sus distintos módulos, garantizando así el cumplimiento normativo y un control operativo detallado.

1.3. Microsip (ERP Modular)

Posicionamiento:

Microsip es un sistema de Planificación de Recursos Empresariales (ERP) 100% mexicano con una sólida trayectoria. Su principal diferenciador es su arquitectura modular, que permite a las empresas adquirir e implementar únicamente los componentes que necesitan, creando una solución a la medida que puede crecer con el negocio.28 Se presenta como un sistema flexible que se adapta al modelo operativo específico de cada cliente.

Análisis de Módulos y Precios:

A diferencia de otros proveedores, Microsip no publica una lista de precios estándar. La comercialización se realiza exclusivamente a través de su red de más de 350 socios certificados en todo el país, quienes evalúan las necesidades del cliente y proporcionan una cotización personalizada.9 El sistema se compone de módulos independientes que se pueden combinar, tales como: Contabilidad, Bancos, Cuentas por Cobrar, Cuentas por Pagar, Inventarios, Ventas, Punto de Venta y Nóminas.

Funcionalidad Clave:

Microsip garantiza el cumplimiento total con las disposiciones del SAT, incluyendo CFDI 4.0 y Complemento Carta Porte.5 Sus módulos de Inventarios y Compras son particularmente robustos, ofreciendo un control granular sobre costos, almacenes y logística. Además, su módulo de Contabilidad permite la consolidación de información financiera para grupos corporativos, una característica avanzada para empresas con múltiples razones sociales.

La preeminencia de estos «Titanes» del mercado no se debe únicamente a la solidez de su software, sino a su profunda integración con el tejido profesional de la contaduría en México. Décadas de presencia han cultivado un vasto ecosistema de contadores, consultores y distribuidores expertos en sus plataformas. Este factor humano crea un costo de cambio muy elevado para las empresas y una barrera de entrada formidable para nuevos competidores. La decisión de una empresa de adoptar uno de estos sistemas no es solo una compra de software; es una inversión en una red establecida de conocimiento y soporte, lo que constituye una ventaja competitiva difícil de replicar.

Al mismo tiempo, la complejidad de sus modelos de precios —que incluyen múltiples variables como licencias nuevas, renovaciones, actualizaciones, versiones mono o multi-RFC y tarifas por usuario adicional— crea una notable falta de transparencia. Esta opacidad es una vulnerabilidad estratégica que los competidores nativos de la nube, con sus modelos de suscripción simples y escalonados, han sabido explotar eficazmente. La elección entre un titán tradicional y un retador de la nube se convierte, por tanto, en una decisión que trasciende las características técnicas para reflejar la filosofía financiera y administrativa de la empresa: una preferencia por la inversión de capital (CapEx) en licencias perpetuas o por el gasto operativo (OpEx) predecible de las suscripciones.

Sección 2: La Nueva Guardia – Plataformas Nativas de la Nube

Este segmento analiza las soluciones SaaS (Software as a Service) que han ganado una tracción considerable en el mercado mexicano. Su propuesta de valor se centra en la automatización, una experiencia de usuario superior, la accesibilidad desde cualquier lugar y modelos de precios transparentes. Representan el enfoque moderno de la gestión empresarial.

2.1. BIND ERP

Posicionamiento:

BIND ERP se posiciona como el sistema ERP en la nube 100% mexicano, diseñado específicamente para las necesidades de las PyMEs del sector comercial.11 Sus diferenciadores clave son la promesa de una implementación sencilla («0% técnico») y, de manera crucial, una integración nativa y en tiempo real con CONTPAQi® Contabilidad. Esta conexión permite que las empresas gestionen su operación en BIND mientras su contador puede seguir trabajando en la plataforma que ya domina.

Análisis de Planes y Precios:

BIND ofrece una estructura de precios clara y escalonada, con opciones de pago anual o trimestral. Los planes son:

- Esencial: $890 MXN al mes (pago anual). Diseñado para pequeños negocios que inician operaciones.

- Profesional: $1,390 MXN al mes (pago anual). Para negocios en crecimiento que necesitan más herramientas.

- Total: $1,890 MXN al mes (pago anual). Para empresas en expansión, con hasta 6 usuarios.

- Platino: $3,590 MXN al mes (pago anual). Un plan sin límites para empresas más grandes, con usuarios y XML ilimitados.

Funcionalidad Clave:

El sistema brilla en sus módulos de Inventarios (control en tiempo real, multi-almacén), Ventas, Compras y Finanzas. Automatiza la generación de pólizas contables y ofrece integraciones nativas con plataformas de comercio electrónico como Mercado Libre, sincronizando ventas e inventario automáticamente.11

2.2. Alegra

Posicionamiento:

Alegra es un sistema de contabilidad y facturación en la nube con una interfaz muy amigable, dirigido a PyMEs, emprendedores y, de forma muy destacada, a despachos contables. Su marketing se centra en el concepto de «Contabilidad Inteligente», impulsada por funciones de Inteligencia Artificial (IA) y su potente capacidad multi-RFC para que los contadores gestionen a todos sus clientes desde una sola cuenta.10

Análisis de Planes y Precios:

Alegra utiliza un modelo de suscripción escalonado con pagos mensuales o anuales. Los planes varían según el volumen de facturas, el número de usuarios y el acceso a funciones avanzadas:

- EMPRENDEDOR: Desde $499 MXN al mes. Incluye 100 facturas y 2 usuarios.

- PYME: Desde $899 MXN al mes. Incluye 250 facturas, conexiones bancarias y más integraciones.

- PRO: Desde $1,399 MXN al mes. Incluye 500 facturas, gestión de inventario multi-almacén y multi-moneda.

- PLUS: Desde $1,999 MXN al mes. Incluye 1000 facturas, 5 usuarios y acceso a la API.

Funcionalidad Clave:

Destaca por sus innovadoras funciones basadas en IA, como la creación de facturas a través de WhatsApp, la conciliación bancaria automática y la generación de reportes inteligentes.37 Su plataforma para contadores es una de las más completas, permitiendo la gestión de RFCs ilimitados desde un único panel de control, lo que optimiza drásticamente el flujo de trabajo de los despachos.34

2.3. Contalink

Posicionamiento:

Contalink es una plataforma en la nube diseñada desde su concepción para contadores. Su propuesta de valor es radical: automatizar hasta el 80% de las tareas contables repetitivas, liberando al profesional para que se enfoque en el análisis y la asesoría estratégica.38 Está optimizado para despachos contables y contadores independientes que gestionan una cartera de múltiples clientes.39

Análisis de Planes y Precios:

Ofrece dos planes principales, ambos con RFCs ilimitados, lo que refuerza su enfoque en el mercado de despachos:

- PROFESIONAL: $590 MXN por usuario al mes. Incluye todas las funciones de automatización contable y fiscal.

- PREMIUM: $990 MXN por usuario al mes. Añade timbrado ilimitado de nómina y funciones avanzadas de facturación y cobranza.

Funcionalidad Clave:

Su fortaleza reside en la automatización profunda. El sistema descarga automáticamente no solo los CFDI del portal del SAT, sino también documentos clave como la Constancia de Situación Fiscal y la Opinión de Cumplimiento. Realiza el cálculo automático de impuestos (IVA, ISR), genera la DIOT y la Contabilidad Electrónica, y concilia pagos y cobros de forma automática.38

2.4. Miskuentas

Posicionamiento:

Miskuentas es otra plataforma en la nube que compite en el terreno de la automatización extrema, prometiendo también una reducción del 80% en el registro manual de información mediante el uso de IA.41 Se dirige tanto a empresas como a contadores, con una estructura de precios flexible basada en el número de contribuyentes (RFCs) que se gestionan.41

Análisis de Planes y Precios:

Miskuentas ofrece una gama de planes muy granular para adaptarse a diferentes escalas:

- Planes de Contabilidad y Nómina:

- Para 1 empresa: $550 MXN al mes.

- Hasta 5 contribuyentes: $600 MXN al mes.

- Hasta 10 contribuyentes (despacho pequeño): $900 MXN al mes.

- Hasta 150 contribuyentes (despacho grande): $5,000 MXN al mes.

- Planes solo de Facturación o Facturación + Nómina: Ofrece opciones de menor costo para usuarios con necesidades más básicas, comenzando en $280 MXN al mes.

Funcionalidad Clave:

El sistema está diseñado para procesar automáticamente los CFDI y convertirlos en pólizas contables en tiempo real. Calcula impuestos, genera la DIOT, realiza conciliaciones bancarias e integra un módulo completo de nómina, todo dentro de la misma plataforma. Permite usuarios y dispositivos ilimitados por cuenta.41

El campo de batalla principal para estas plataformas nativas de la nube es la eficiencia de la automatización. No venden simplemente un software de contabilidad; venden la promesa de devolverle tiempo al usuario. Su comunicación de marketing se articula consistentemente en torno a conceptos como «ahorrar tiempo», «automatizar procesos» y «eliminar la captura manual». Esta estrategia es una respuesta directa a uno de los mayores puntos de dolor de la contabilidad tradicional en México: la carga masiva de trabajo que implica el procesamiento manual de miles de archivos XML. Por lo tanto, su ventaja competitiva no es meramente estar en la nube, sino utilizar la tecnología de la nube para transformar fundamentalmente el flujo de trabajo contable, pasando de la entrada de datos a la supervisión y el análisis de datos.

Además, estas plataformas han perfeccionado un modelo de negocio que posiciona al contador como un canal de distribución fundamental. Al ofrecer planes con «RFCs ilimitados» por una tarifa fija por usuario, como hacen Contalink y Alegra, incentivan a los despachos contables a migrar toda su cartera de clientes a su plataforma. Este modelo permite a estas empresas alcanzar una escala de mercado mucho más rápido que un enfoque de venta directa a empresas. Convierte al contador de un simple usuario final a un socio estratégico, creando un poderoso efecto de red: a medida que más contadores adoptan una plataforma, más PyMEs ingresan a ese ecosistema, solidificando la posición de la plataforma en el mercado.

Sección 3: Jugadores Globales con Localización Mexicana

Esta sección evalúa plataformas de renombre internacional que han adaptado su software para operar en el mercado mexicano. Su principal desafío consiste en equilibrar un conjunto de características globales con los requisitos fiscales altamente específicos y no negociables del SAT.

3.1. Zoho Books

Posicionamiento:

Zoho Books es la oferta contable de Zoho, un gigante tecnológico global conocido por su amplio ecosistema de aplicaciones empresariales (CRM, Projects, etc.) y su agresiva estrategia de precios.13 Ha realizado una inversión significativa en la localización de su producto para México, ofreciendo soporte completo para la facturación CFDI 4.0 y la Contabilidad Electrónica, posicionándose como una alternativa muy seria a los jugadores locales.45

Análisis de Planes y Precios:

La estructura de precios de Zoho Books es uno de sus mayores atractivos. Ofrece un plan Gratuito para siempre que es notablemente funcional para freelancers o microempresas. Sus planes de pago son extremadamente competitivos:

- ESTÁNDAR: $99 MXN por organización al mes (facturado anualmente).

- PROFESIONAL: $299 MXN por organización al mes (facturado anualmente).

- PRÉMIUM: $499 MXN por organización al mes (facturado anualmente).

- ÉLITE: $1,499 MXN por organización al mes (facturado anualmente).

- SUPREMO: $3,499 MXN por organización al mes (facturado anualmente).

Funcionalidad Clave:

Ofrece una solución contable integral que abarca facturación, gestión de gastos, conciliación bancaria, control de inventarios y contabilidad de proyectos. Su mayor propuesta de valor es la integración nativa y profunda con el resto del ecosistema Zoho. Una empresa puede gestionar sus ventas en Zoho CRM, sus finanzas en Zoho Books y sus proyectos en Zoho Projects, todo bajo una misma interfaz y con un flujo de datos transparente.14

3.2. Xero

Posicionamiento:

Xero es un líder mundial en software de contabilidad en la nube para pequeñas empresas, célebre por su diseño de interfaz de usuario elegante y su vasto mercado de aplicaciones de terceros.13 Aunque no opera un sitio web dedicado para México (xero.com.mx), la plataforma es utilizada en el país a través de su versión global y una red de socios certificados que asisten en la implementación y adaptación.48

Análisis de Planes y Precios:

El precio de Xero se presenta en dólares estadounidenses (USD), lo que puede representar una desventaja para las empresas mexicanas debido a la volatilidad del tipo de cambio. Sus planes principales son:

- Starter: $29 USD al mes.

- Standard: $46 USD al mes.

- Premium: $69 USD al mes.

Funcionalidad Clave:

Xero proporciona una base sólida de contabilidad, facturación, conciliación bancaria y gestión de gastos. Su principal fortaleza es su ecosistema de más de 1,000 aplicaciones de terceros que se pueden integrar para extender su funcionalidad en áreas como CRM, gestión de inventario avanzada o punto de venta.50 Empresas como Contafile, SA de CV, actúan como socios certificados en México, ayudando a los clientes a implementar y utilizar la plataforma de acuerdo con las prácticas locales.48 Sin embargo, el nivel de profundidad y la automatización de su cumplimiento con las normativas del SAT deben ser validados cuidadosamente por cada usuario potencial.

3.3. Odoo (Módulo de Contabilidad)

Posicionamiento:

Odoo ofrece un enfoque único como una suite de aplicaciones empresariales de código abierto (open-source). Su módulo de Contabilidad es una aplicación potente que puede utilizarse de forma independiente o como parte de un ERP completamente integrado y personalizado.13 Su mayor atractivo es su flexibilidad casi ilimitada y su capacidad para escalar desde una startup hasta una gran corporación.

Análisis de Planes y Precios:

Odoo opera con un modelo de precios atractivo que incluye la posibilidad de usar una aplicación (como la de Contabilidad) de forma gratuita para siempre, con usuarios ilimitados.18 Los planes de pago generalmente se cotizan por usuario al mes y varían según las aplicaciones seleccionadas. A esto se deben sumar los costos de alojamiento (en la nube de Odoo o en servidores propios) y los servicios de un socio de implementación para la personalización y puesta en marcha.

Funcionalidad Clave:

El módulo de Contabilidad de Odoo es completo, incluyendo contabilidad general, sincronización bancaria, cuentas por cobrar, cuentas por pagar y un potente sistema de informes. Su ventaja fundamental es la integración perfecta con el resto de las aplicaciones de Odoo, como CRM, Inventario, Manufactura, Proyectos y Sitio Web, permitiendo una gestión empresarial verdaderamente unificada desde una única plataforma.13

Para los proveedores globales, lograr un cumplimiento fiscal profundo y oportuno en México es la barrera de entrada más significativa y el principal factor determinante de su éxito. Una simple traducción de la interfaz es insuficiente; la lógica central del software debe ser reconfigurada para manejar las complejidades del CFDI, sus complementos, los reportes de contabilidad electrónica y las constantes actualizaciones del SAT. Mientras que los proveedores locales construyen su propuesta de valor en torno a esta alineación con la autoridad fiscal, los actores globales deben realizar una inversión considerable en localización. Zoho Books ha demostrado un compromiso claro en este aspecto, comercializando activamente su soporte para «facturación 4.0». La postura de Xero es menos directa, con una presencia que depende en gran medida de socios locales para cerrar la brecha entre su plataforma global y las especificidades mexicanas.

Por otro lado, la estrategia de «ecosistema» es una ventaja competitiva crucial, especialmente para Zoho. Mientras que otras plataformas como Xero dependen de un mercado de aplicaciones de terceros para extender su funcionalidad, lo que puede generar desafíos de integración y múltiples costos de suscripción, Zoho ofrece una suite nativa y unificada. Para una PyME mexicana, la decisión de adoptar Zoho Books puede estar menos influenciada por sus características contables aisladas y más por la ventaja estratégica a largo plazo de adoptar un sistema operativo empresarial integrado de un solo proveedor, simplificando la gestión tecnológica y reduciendo la complejidad.

Sección 4: ERPs de Alto Rendimiento y Soluciones de Nicho

Esta sección aborda sistemas diseñados para empresas cuyas necesidades superan la contabilidad estándar. Estas soluciones están dirigidas a organizaciones con mayores volúmenes de transacciones, operaciones complejas, o requerimientos específicos de industria que demandan una gestión integrada a nivel de toda la empresa.

4.1. SAP Business One

Posicionamiento:

SAP Business One es la solución ERP por excelencia para PyMEs en crecimiento que han superado las limitaciones de un software contable básico. Es un estándar global para la gestión empresarial, implementado y soportado en México por una red de socios certificados como Corponet, IJAM Consulting y Bexap, quienes se especializan en adaptar la plataforma a las necesidades locales.51

Análisis de Planes y Precios:

El precio de SAP Business One no es público y requiere una cotización personalizada de un socio implementador. El costo final depende de los módulos requeridos, el número y tipo de licencias, y el alcance del proyecto de implementación. Se ofrece en dos modalidades:

- Compra Perpetua (On-Premise): Implica una inversión inicial mayor en licencias, pero un menor costo total de propiedad a largo plazo.

- Suscripción Cloud (SaaS): Un modelo de renta mensual que evita una gran inversión de capital y ofrece mayor flexibilidad.Independientemente del modelo, representa una inversión significativamente mayor que los sistemas de las secciones anteriores.

Funcionalidad Clave:

Es un sistema totalmente integrado que abarca finanzas, contabilidad, ventas y CRM, compras, gestión de inventarios, producción y generación de informes avanzados. Ofrece funcionalidades profundas específicas para diversas industrias (comercialización, producción, servicios) y puede ser extensamente personalizado para modelar procesos de negocio únicos.51

4.2. Oracle NetSuite

Posicionamiento:

Oracle NetSuite es un ERP de primer nivel, nativo de la nube, diseñado para empresas de alto crecimiento, de escala media a grande, y corporaciones. Se presenta como una «suite unificada» que integra ERP/Finanzas, CRM, análisis, gestión de inventario y más, todo en una sola plataforma.56 Su arquitectura lo hace particularmente poderoso para la gestión de operaciones internacionales y con múltiples subsidiarias.57

Análisis de Planes y Precios:

Al igual que SAP Business One, el precio de NetSuite es totalmente personalizado. Se basa en una suscripción anual que se determina según el tamaño de la empresa, los módulos seleccionados, el número de usuarios y el nivel de transacciones. Representa el nivel de inversión más alto en esta comparativa, dirigido a empresas que buscan una solución empresarial integral y escalable sin límites.

Funcionalidad Clave:

NetSuite ofrece una gestión financiera avanzada, gestión de negocios globales (multiempresa, multimoneda, consolidación fiscal), gestión del rendimiento empresarial (EPM), y capacidades extensivas de automatización y análisis.57 Al ser una solución SaaS, Oracle se encarga de todo el mantenimiento y las actualizaciones, asegurando que los clientes siempre operen en la última versión sin interrumpir las personalizaciones existentes.57

4.3. Soluciones Especializadas de Facturación

Posicionamiento:

Plataformas como Facturama y Factura.com no son sistemas contables completos, sino herramientas altamente especializadas en la emisión de comprobantes fiscales. Son la solución ideal para freelancers, microempresas cuya única necesidad es facturar, o para empresas más grandes que requieren una API robusta para integrar la facturación a sus sistemas existentes (ERP, eCommerce).60

Análisis de Planes y Precios:

Su modelo de precios se basa típicamente en la compra de paquetes de «folios» (timbres fiscales) con vigencia anual.

- Factura.com: Ofrece planes como «Emprendedor» (250 folios por $490 MXN al año) y «Pyme» (1,000 folios por $990 MXN al año).

- Facturama: También opera con paquetes de folios a medida, con planes que inician desde los $1,650 MXN.

Funcionalidad Clave:

Su foco es la excelencia en la emisión de CFDI 4.0, incluyendo todos los complementos requeridos por el SAT (Carta Porte, Comercio Exterior, INE, etc.), recibos de nómina y la generación de addendas.60 Su principal fortaleza técnica reside en sus potentes APIs, que permiten a los desarrolladores automatizar el proceso de timbrado desde cualquier software empresarial.65

4.4. Otros ERPs Mexicanos

Posicionamiento:

Además de los líderes, existen otros ERPs mexicanos consolidados que atienden al mercado de las PyMEs con soluciones integrales.

- AdminTotal: Un ERP en la nube con más de 15 años de experiencia, que ofrece módulos integrados de ventas, inventario, contabilidad, nómina y bancos, con adaptabilidad a diversos giros comerciales como papelerías, ferreterías y comercio electrónico.

- ClickBalance: Con más de 25 años en el mercado, este ERP en la nube ofrece una solución completa y modular. Recientemente migró su infraestructura a Amazon Web Services (AWS) para mejorar el rendimiento, la disponibilidad y la seguridad de su plataforma. Su precio se obtiene mediante cotización personalizada.

- e-conta: Una solución enfocada en contabilidad y facturación electrónica para PyMEs mexicanas. Ofrece planes mensuales basados en el volumen de timbres y el número de usuarios, con opciones que van desde $150 MXN al mes por 10 timbres hasta planes más robustos para mayores volúmenes.

Existe un salto estratégico y financiero considerable entre los sistemas contables para PyMEs (Secciones 1-3) y los ERPs de alto rendimiento como SAP Business One y Oracle NetSuite. La decisión de realizar esta transición no suele estar impulsada por necesidades puramente contables, sino por el aumento de la complejidad operativa. Cuando una empresa enfrenta cuellos de botella en áreas como la planificación de la producción, la gestión de una cadena de suministro compleja, el control de inventarios en múltiples ubicaciones o la consolidación financiera de subsidiarias internacionales, las funcionalidades de un sistema contable estándar se vuelven insuficientes. La implementación de un ERP de este calibre es un proyecto de gran envergadura que requiere una inversión significativa y la colaboración de socios especializados, un proceso muy diferente al auto-servicio o la incorporación guiada de la mayoría de las soluciones en la nube para PyMEs.

Sección 5: Matriz Comparativa Exhaustiva de Precios y Funciones

Para facilitar una evaluación directa y objetiva, la información recopilada se presenta en dos tablas consolidadas. La primera ofrece una visión general de los modelos de precios y el costo de entrada, permitiendo un primer filtro basado en el presupuesto. La segunda es una matriz detallada de funcionalidades que permite una comparación técnica profunda para asegurar que la solución elegida cumpla con todos los requisitos operativos y fiscales.

Tabla 5.1: Panorama General de Precios y Modelos

| Sistema Contable |

Proveedor |

Tipo de Implementación |

Modelo de Precios |

Costo de Entrada Estimado (MXN) |

Ideal Para |

| CONTPAQi® Contabilidad |

CONTPAQi® |

Escritorio |

Licencia Anual |

$4,190 / año (Mono-RFC) |

Contadores y Despachos |

| Siigo Aspel COI |

Siigo Aspel |

Escritorio |

Suscripción Mensual/Anual |

$265 / mes |

PyMEs y Contadores |

| Microsip Contabilidad |

Microsip |

Escritorio |

Licencia (Por Cotización) |

Varía (Requiere cotización) |

PyMEs con necesidades modulares |

| BIND ERP |

BIND |

Nube |

Suscripción Mensual/Anual |

$890 / mes (pago anual) |

PyMEs Comerciales |

| Alegra |

Alegra |

Nube |

Suscripción Mensual/Anual |

$499 / mes |

PyMEs, Emprendedores, Contadores |

| Contalink |

Contalink |

Nube |

Suscripción Mensual (por usuario) |

$590 / usuario / mes |

Despachos Contables |

| Miskuentas |

Miskuentas |

Nube |

Suscripción Mensual/Anual |

$550 / mes (1 RFC) |

PyMEs y Despachos (precios por bloques de RFC) |

| Zoho Books |

Zoho |

Nube |

Suscripción Mensual/Anual |

$0 (Plan Gratuito) / $99 / mes (Plan Estándar) |

Freelancers, Micro y Pequeñas Empresas |

| Xero |

Xero |

Nube |

Suscripción Mensual (en USD) |

$29 USD / mes (~$580 MXN) |

Pequeñas empresas con operaciones internacionales |

| Odoo Contabilidad |

Odoo |

Nube / Escritorio |

Gratuito (1 app) / Suscripción |

$0 (1 app) / Varía (Requiere cotización) |

Empresas que buscan un ERP personalizable |

| SAP Business One |

SAP |

Nube / Escritorio |

Suscripción / Licencia (Por Cotización) |

Varía (Requiere cotización) |

PyMEs en crecimiento con operaciones complejas |

| Oracle NetSuite |

Oracle |

Nube |

Suscripción (Por Cotización) |

Varía (Requiere cotización) |

Empresas medianas-grandes y corporativos |

| Factura.com |

Factura.com |

Nube |

Paquetes de Folios Anuales |

$490 / año (250 folios) |

Freelancers y microempresas (solo facturación) |

| Facturama |

Facturama |

Nube |

Paquetes de Folios |

Desde $1,650 |

Empresas que necesitan una API de facturación robusta |

| AdminTotal |

AdminTotal |

Nube |

Suscripción (Por Cotización) |

Varía (Requiere cotización) |

PyMEs que buscan un ERP mexicano en la nube |

| ClickBalance |

ClickBalance |

Nube |

Suscripción (Por Cotización) |

Varía (Requiere cotización) |

PyMEs de diversos sectores |

| e-conta |

e-conta |

Nube |

Suscripción Mensual |

$150 / mes (10 timbres) |

PyMEs con bajo volumen de facturación |

Nota: Los precios son aproximados, pueden variar y no incluyen IVA. Se recomienda verificar directamente con el proveedor.

Tabla 5.2: Matriz Detallada de Funcionalidades

| Característica |

CONTPAQi® Contabilidad |

Siigo Aspel COI |

Microsip |

BIND ERP |

Alegra |

Contalink |

Miskuentas |

Zoho Books |

Xero |

Odoo |

| Contabilidad General |

|

|

|

|

|

|

|

|

|

|

| Pólizas Automáticas |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Conciliación Bancaria |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Cuentas por Cobrar/Pagar |

Módulo Adicional (Comercial/Bancos) |

Módulo Adicional (SAE/BANCO) |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Activos Fijos |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Cierre Contable |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Cumplimiento Fiscal (SAT) |

|

|

|

|

|

|

|

|

|

|

| Emisión CFDI 4.0 |

Módulo Adicional (Factura Electrónica) |

Módulo Adicional (SAE/Facture) |

Módulo Adicional |

✔ |

✔ |

✔ |

✔ |

✔ |

Parcial¹ |

✔ |

| Contabilidad Electrónica |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✖² |

✔ |

| Generación DIOT |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✖² |

✔ |

| Soporte RESICO |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✖² |

✔ |

| Complemento Carta Porte |

Módulo Adicional |

Módulo Adicional |

Módulo Adicional |

✔ |

✔ |

✔ |

✔ |

✔ |

✖² |

✔ |

| Módulos Integrados |

|

|

|

|

|

|

|

|

|

|

| Nómina |

Módulo Adicional (Nóminas) |

Módulo Adicional (NOI) |

Módulo Adicional |

✖ |

✖ |

✔³ |

✔ |

✖ |

✖ |

✔ |

| Inventarios |

Módulo Adicional (Comercial) |

Módulo Adicional (SAE) |

Módulo Adicional |

✔ |

✔ |

✖ |

✖ |

✔ |

✔ |

✔ |

| CRM |

Módulo Adicional |

✖ |

Módulo Adicional |

✔ |

✔ |

✖ |

✖ |

✔ |

✔ |

✔ |

| Punto de Venta (POS) |

Módulo Adicional |

Módulo Adicional (CAJA) |

Módulo Adicional |

✔ |

✔ |

✖ |

✖ |

✔ |

Parcial⁴ |

✔ |

| Proyectos |

✖ |

✖ |

✔ |

✔ |

✔ |

✔ |

✖ |

✔ |

✔ |

✔ |

| Producción |

✖ |

Módulo Adicional (PROD) |

Módulo Adicional |

✔ |

✖ |

✖ |

✖ |

✖ |

Parcial⁴ |

✔ |

| Capacidades Técnicas |

|

|

|

|

|

|

|

|

|

|

| Multi-Empresa (Multi-RFC) |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Multi-Moneda |

✔ |

✔ |

✔ |

✔ |

✔³ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Acceso vía API |

✔ |

✔ |

✔ |

✔ |

✔³ |

✔ |

✖ |

✔ |

✔ |

✔ |

| Aplicación Móvil |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✖ |

✔ |

✔ |

✔ |

| Soporte y Usabilidad |

|

|

|

|

|

|

|

|

|

|

| Soporte Incluido |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

✔ |

| Periodo de Prueba Gratuito |

✖ |

✔ (30 días) |

Demo |

Demo |

✔ (15 días) |

Demo |

✔ |

✔ (14 días) |

✔ (30 días) |

✔ |

Notas de la tabla:

¹ Xero puede generar facturas, pero su adaptación completa a las complejidades del CFDI mexicano (complementos, etc.) depende de integraciones de terceros.

² Las funciones de cumplimiento fiscal específicas de México (Contabilidad Electrónica, DIOT, RESICO, Carta Porte) no son nativas en Xero y requieren soluciones de socios o desarrollos personalizados.

³ Disponible en planes superiores.

⁴ Disponible a través de aplicaciones de terceros en su marketplace.

Sección 6: Análisis Estratégico y Recomendaciones por Perfil de Empresa

La selección del sistema contable adecuado es una decisión que debe alinearse con el tamaño, la complejidad, el presupuesto y la visión de crecimiento de cada empresa. Este análisis ha revelado tendencias claras: una migración acelerada hacia la nube, una competencia feroz en la automatización de procesos fiscales, y el surgimiento de modelos de negocio centrados en el contador. A continuación, se presentan recomendaciones estratégicas segmentadas por perfil de empresa.

Para Contadores Independientes y Despachos Contables

- Prioridades Clave: La eficiencia es el factor crítico. Las prioridades son la gestión centralizada de múltiples RFCs, la automatización de tareas repetitivas como la descarga de XMLs y el cálculo de impuestos, y herramientas de colaboración que faciliten la interacción con los clientes.

- Recomendaciones Principales:

- Contalink: Es la opción más especializada. Su modelo de «RFCs ilimitados» por usuario y su profundo enfoque en la automatización de la descarga de documentos fiscales y la generación de declaraciones lo convierten en una herramienta de productividad masiva para despachos.

- Alegra: Ofrece un balance excelente entre una interfaz amigable para el cliente final y herramientas potentes para el contador, incluyendo también un modelo de RFCs ilimitados y funciones de IA que agilizan la conciliación y la reportería.

- Miskuentas: Es una alternativa sólida con un modelo de precios flexible basado en bloques de RFCs, lo que puede ser rentable para despachos en diferentes etapas de crecimiento.

- CONTPAQi® Contabilidad (Escritorio): Sigue siendo el estándar de la industria. Para despachos tradicionales con personal ya capacitado y que valoran la robustez y la profundidad de su ecosistema, sigue siendo una elección segura y potente.

Para Microempresas, Freelancers y Startups

- Prioridades Clave: El costo de entrada, la facilidad de uso y el cumplimiento fiscal básico son primordiales. La capacidad de escalar a medida que el negocio crece es también un factor importante.

- Recomendaciones Principales:

- Zoho Books: Es la opción más destacada en este segmento. Su plan gratuito es el más completo del mercado, y sus planes de pago son increíblemente asequibles, ofreciendo una funcionalidad que supera con creces su costo.

- Alegra (Plan Emprendedor): Su interfaz intuitiva, su soporte al cliente y sus funcionalidades de IA lo hacen ideal para emprendedores que no son expertos en contabilidad pero necesitan una herramienta profesional.

- Facturama / Factura.com: Si la única necesidad es emitir facturas y cumplir con el SAT de la manera más económica posible, estas plataformas especializadas son la opción más directa y rentable.

Para Pequeñas y Medianas Empresas (PyMEs) en Crecimiento

- Prioridades Clave: La necesidad aquí es la integración de procesos. Se busca un sistema que unifique ventas, inventarios y finanzas para proporcionar una visión completa del negocio y generar reportes que apoyen la toma de decisiones estratégicas.

- Recomendaciones Principales:

- BIND ERP: Es la recomendación principal para PyMEs del sector comercial (distribuidoras, mayoristas, e-commerce). Su control de inventarios es robusto y su integración única con CONTPAQi® facilita la colaboración con el contador externo.

- Siigo Aspel (SAE + COI) o CONTPAQi® Comercial: Para empresas que prefieren la seguridad y la potencia de un sistema de escritorio, estas suites integradas ofrecen un control operativo y financiero exhaustivo, respaldado por décadas de experiencia en el mercado mexicano.

- Zoho Books (Planes Profesionales/Premium): Es una opción excelente para empresas orientadas a servicios o aquellas que valoran un ecosistema tecnológico integrado. La capacidad de conectar la contabilidad con un CRM y herramientas de gestión de proyectos del mismo proveedor es una ventaja estratégica significativa.

Para Empresas Medianas-Grandes con Operaciones Complejas

- Prioridades Clave: La funcionalidad estándar ya no es suficiente. Estas empresas requieren capacidades específicas de su industria (manufactura, logística avanzada), opciones de personalización profunda, herramientas de inteligencia de negocio (BI) y una gestión robusta multi-sucursal o multi-empresa.

- Recomendaciones Principales:

- Microsip: Representa un paso lógico desde un sistema contable básico hacia un ERP más completo. Su naturaleza modular permite una implementación por fases, adaptándose al crecimiento y a la complejidad creciente de la empresa.

- SAP Business One / Oracle NetSuite: La transición a estos ERPs de clase mundial se justifica cuando los cuellos de botella operativos —y no solo los financieros— comienzan a frenar el crecimiento. Si la empresa enfrenta desafíos en la planificación de la producción, la optimización de la cadena de suministro o la consolidación financiera internacional, la inversión significativamente mayor en estas plataformas se vuelve necesaria y estratégica.

Conclusión y Tendencias Futuras

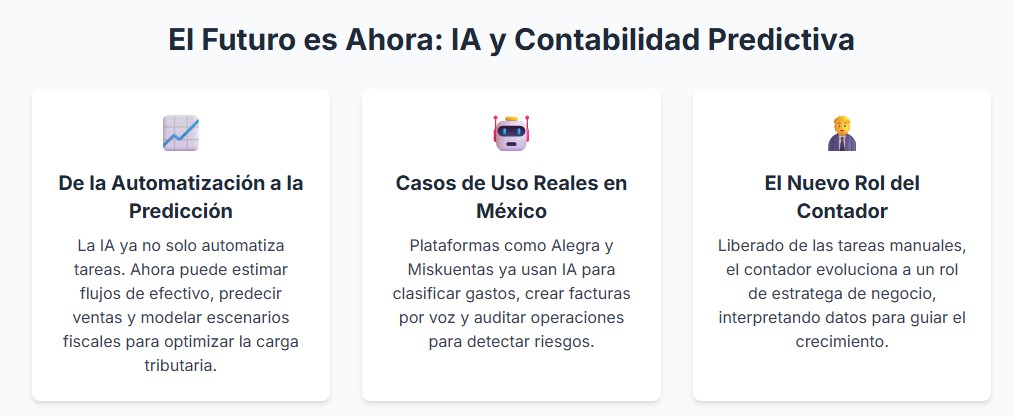

El mercado de software contable en México se encuentra en un estado de transformación dinámica. La elección de un sistema ya no es una decisión táctica relegada al departamento de contabilidad, sino una decisión estratégica que define la agilidad y la resiliencia de toda la organización. Las tendencias apuntan inequívocamente hacia una mayor adopción de la nube, impulsada por la necesidad de accesibilidad y la reducción de la carga de mantenimiento de infraestructura. La inteligencia artificial dejará de ser una novedad para convertirse en una expectativa estándar, automatizando no solo la captura de datos, sino también ofreciendo análisis predictivos y recomendaciones proactivas.

Finalmente, es probable que la consolidación del mercado continúe, con jugadores más grandes adquiriendo tecnologías innovadoras para expandir sus ecosistemas. Para las empresas mexicanas, la clave del éxito no residirá en encontrar el «mejor» software en términos absolutos, sino en realizar una autoevaluación honesta de sus procesos actuales, su presupuesto y, lo más importante, su visión de crecimiento a futuro. La plataforma elegida debe ser un socio tecnológico que no solo resuelva los problemas de hoy, sino que también habilite las oportunidades del mañana.