📢 ¡Cuidado, Contribuyente! Un error en tus facturas podría costarte caro ante el SAT.

(El problema del artículo 63 del CFF)

¿Sabías que un detalle aparentemente menor en tus Comprobantes Fiscales Digitales por Internet (CFDI) podría abrir la puerta a serios problemas con el Servicio de Administración Tributaria (SAT)? La clave está en cómo y cuándo declaras tus ingresos, y todo comienza con la correcta emisión de tus facturas.

El Artículo 63 del Código Fiscal de la Federación establece un principio fundamental: la información que plasmas en un CFDI se presume como cierta. Esto significa que el SAT confiará en los datos de tus facturas para determinar tus obligaciones fiscales, incluso si la realidad operativa fue diferente.

Un error común que genera discrepancias millonarias a favor de la autoridad es la incorrecta selección del método de pago.

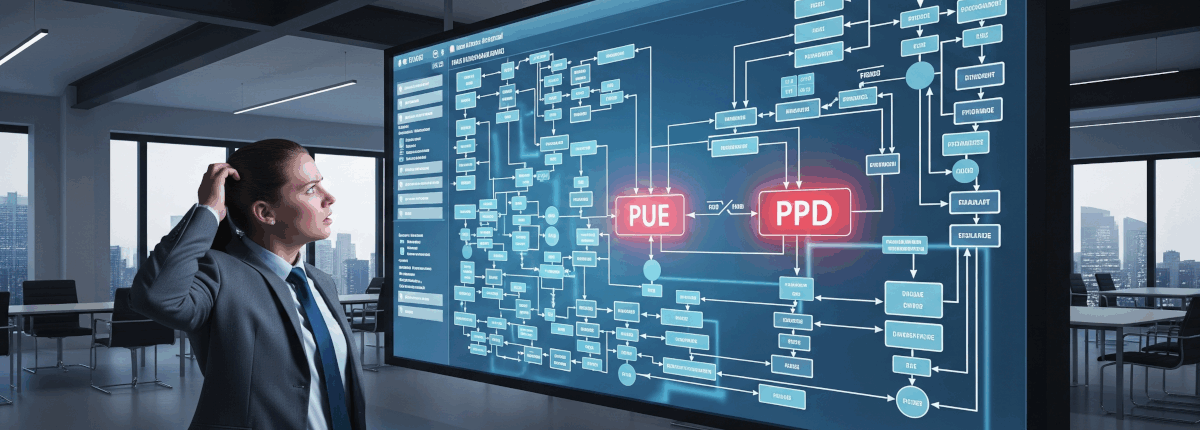

PUE vs. PPD: La decisión que puede cambiarlo todo

Entender la diferencia entre «Pago en una sola exhibición» (PUE) y «Pago en parcialidades o diferido» (PPD) es crucial para la salud fiscal de tu negocio.

PUE (Pago en una sola exhibición)

Esta opción le dice al SAT que cobraste el monto total de la factura el mismo día de su emisión. Por lo tanto, adquieres la obligación de acumular el ingreso y pagar los impuestos correspondientes (ISR e IVA) en ese periodo, sin importar si tu cliente realmente te ha pagado.

- El Riesgo: Si emites una factura como PUE a principios de mes, pero tu cliente te paga hasta el mes siguiente, para el SAT tú ya tenías la obligación de declarar ese ingreso y pagar los impuestos correspondientes. Esto puede llevar a recargos y actualizaciones.

PPD (Pago en parcialidades o diferido)

Esta es la opción correcta cuando no has recibido el pago al momento de emitir la factura. Al utilizar PPD, la obligación fiscal no nace con la factura inicial, sino hasta que recibes el pago y emites el Complemento de Recepción de Pagos correspondiente. La fecha de este complemento es la que el SAT considera para efectos fiscales.

Las consecuencias de un simple error pueden ser graves

El SAT cuenta con mecanismos automáticos para detectar estas inconsistencias, y las consecuencias pueden escalar rápidamente:

- Acciones Persuasivas: Recibirás correos electrónicos o invitaciones en tu Buzón Tributario para aclarar las diferencias detectadas.

- Opinión de Cumplimiento Negativa: Esto puede impedirte realizar trámites, obtener contratos o acceder a ciertos beneficios.

- Restricción Temporal de Sellos Digitales: Una de las medidas más graves, ya que te imposibilita facturar y, en la práctica, paraliza la operación de tu negocio.

- Auditorías Electrónicas: Revisiones profundas que pueden derivar en la determinación de créditos fiscales, multas y recargos.

Recomendación: ¡Coordinación es la clave!

Para evitar estos problemas, es fundamental que exista una comunicación impecable entre el dueño del negocio, el personal administrativo que emite las facturas y el contador.

- Empresario: Asegúrate de que tu equipo comprenda las implicaciones de cada método de pago.

- Administración: No emitas una factura como PUE si no tienes la certeza de que el pago se recibirá dentro del mismo mes. Ante la duda, opta por PPD.

- Contador: Dialoga con tus clientes sobre estos riesgos y establece procesos claros para la emisión y el seguimiento de los CFDI.

No dejes que una presunción legal afecte tus finanzas. Una gestión fiscal proactiva y un conocimiento claro de las normativas son tus mejores aliados para mantener la tranquilidad y el crecimiento de tu negocio.

#Fiscal #Impuestos #SAT #CFDI #PUE #PPD #Contabilidad #Empresas #Emprendedores #Mexico