Cómo prepararte para auditorías y visitas del SAT: Consejos Clave

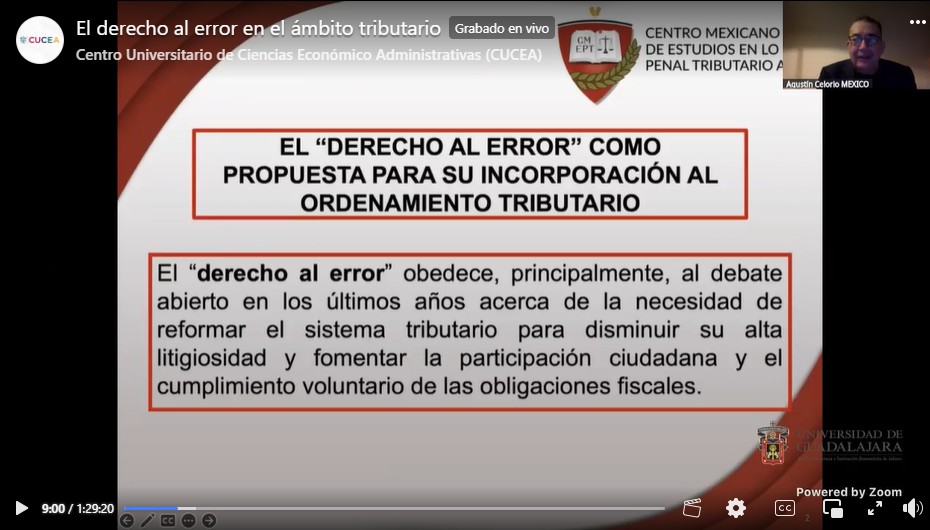

En el ámbito profesional, mencionar la palabra «auditoría» o «visita de revisión» suele despertar más de un suspiro nervioso. ¿Seremos el siguiente objetivo? ¿Estaremos preparados para responder correctamente? En el reciente video de YouTube titulado «Cómo Prepararte para auditorías y Visitas: Consejos Clave» se abordan precisamente esos miedos y,lo más importante,se brindan herramientas y recomendaciones para enfrentarlos con confianza,claridad y eficacia.

A lo largo del video, se comparte la importancia de entender los oficios recibidos, saber a quién acudir en caso de dudas, y cómo proceder ordenadamente ante los requerimientos de la autoridad. entre anécdotas, ejemplos prácticos y consejos profesionales, descubrirás la relevancia de no dejarse intimidar por un lenguaje burocrático, de buscar asesoría especializada si es necesario, y sobre todo, de siempre guardar copias de cada entrega de documentos. Además,se subraya un aspecto clave: centrarse únicamente en lo solicitado para evitar complicaciones innecesarias y cumplir en tiempo y forma con cada revisión.

Si trabajas en el área administrativa, contable o simplemente buscas estar preparado ante una auditoría, este blog te resumirá las claves ofrecidas en este valioso video. ¡Acompáñanos y prepárate para afrontar cualquier revisión con la mejor actitud y estrategia!

- Interpretar el Oficio: Cuandos un documento de auditoría o revisión, es vital leerlo con atención, identificando tanto lo explícito como lo implícito en el texto.Muchas veces, el lenguaje formal puede intimidar, generando temor o inhibiendo la reacción adecuada; Sin embargo, dedicar tiempo a entender cada línea permite descubrir el verdadero alcance de la solicitud.La clave está en no dejarse llevar por el miedo y analizar el contexto de lo que se pide, así como definir claramente tu situación jurídica actual: ¿declaraciones presentadas? ¿impuestos pagados? ¿pendientes para aclarar?

- Buscar Asesoría Profesional: Si tu experiencia no es suficiente para interpretar el oficio, acércate inmediatamente a especialistas en la materia. Asesorarte con expertos brinda claridad y estrategia para atender cualquier requerimiento oficial, minimizando riesgos y asegurando que tu respuesta esté bien fundamentada y alineada con lo solicitado. Esto aplica tanto si eres contribuyente, representante legal o responsable administrativo; el acompañamiento profesional puede marcar la diferencia entre una gestión exitosa o complicaciones futuras.

- Prepara tu Documentación: Un error frecuente es entregar más información de la requerida «por si acaso», generando trámites engorrosos y exponiéndote innecesariamente. Es fundamental atender única y exclusivamente a lo que la autoridad solicita en el oficio, ni un documento más ni uno menos. Haga una lista de verificación de la información específica pedida y verifique que cada hoja esté completa y correctamente presentada.

- Respalda y Da Seguimiento: Siempre guarde una copia idéntica de lo que entregas y lleva un control estricto de fechas,acusaciones y cualquier comunicación relacionada. Este respaldo es tu mejor defensa en caso de aclaraciones posteriores. Mantén comunicación clara y efectiva con la autoridad, preguntando únicamente lo indispensable: qué falta, qué sobra, qué más necesitan. Así evitas omisiones peligrosas y avanzas paso a paso, sin salirte del marco de lo estrictamente solicitado.

| Recomendación | ¿Por qué es clave? |

|---|---|

| Leer atentamente el oficio | Para no omitir detalles importantes |

| Acudir con asesores especializados | Garantizar el cumplimiento correcto |

| Entregar sólo lo solicitado | Evita complicaciones innecesarias |

| Respaldar y controlar toda la documentación. | Certeza en futuras aclaraciones |

Para terminar

Y así concluimos este recorrido esencial sobre cómo prepararte para auditorías y visitas. Como vimos en el video, la clave está en la lectura detallada del oficio, entienda la naturaleza del requerimiento y, sobre todo, actuará con asesoría profesional para responder de manera clara y puntual. No olvide guardar siempre una copia de la documentación entregada y limitarse estrictamente a lo solicitado,evitando complicaciones innecesarias. Prepararte adecuadamente no solo te dará tranquilidad,sino que también fortalecerá tu confianza ante cualquier revisión. Mantente informado, sigue estos consejos clave y transforma la auditoría en un proceso ordenado y sin sorpresas. ¡Gracias por acompañarnos en esta guía práctica y hasta la próxima!