Transferencias Familiares en México:

¿Cuánto Dinero Puedes Enviar sin Alertar al SAT en 2025?

Mantener la tranquilidad fiscal al apoyar a tus seres queridos es posible. Conoce los lineamientos del SAT para las transferencias de dinero entre familiares y evita sorpresas en 2025.

Realizar transferencias de dinero a padres, hijos, cónyuges u otros familiares es una práctica común y, en muchos casos, una necesidad. Sin embargo, surge la duda: ¿cuánto se puede transferir sin que el Servicio de Administración Tributaria (SAT) lo considere un ingreso por el cual se deban pagar impuestos o, peor aún, imponga una sanción?

Para 2025, es fundamental conocer las disposiciones fiscales vigentes para manejar estas operaciones de forma adecuada y evitar contratiempos con la autoridad fiscal.

La Clave: El Vínculo Familiar y la Naturaleza de la Transferencia

El SAT establece diferencias importantes según el parentesco y el concepto de la transferencia. En general, las transferencias electrónicas no tienen un límite específico que active de forma automática el cobro de impuestos, a diferencia de los depósitos en efectivo. No obstante, la autoridad sí puede fiscalizar el origen y destino de los recursos.

Donativos entre Familiares Directos: Generalmente Exentos

Buenas noticias para el apoyo directo dentro del núcleo familiar primario:

- Entre cónyuges: Los donativos (regalos en dinero) entre esposos o esposas están exentos del Impuesto Sobre la Renta (ISR), sin importar el monto.

- De padres a hijos (descendientes en línea recta): Las cantidades que un padre o madre transfiera a sus hijos, o abuelos a nietos, como donativo, también están exentas de ISR, independientemente de la suma.

- De hijos a padres (ascendientes en línea recta): Similarmente, los donativos de hijos a padres o nietos a abuelos gozan de esta exención.

¡Atención! Obligación de Informar Montos Elevados: A pesar de estar exentos de pago, si el monto total de los donativos recibidos en un año (ya sea en una sola exhibición o en varias) supera los $600,000 pesos, es obligatorio informarlo en la declaración anual de ISR. Omitir esta información podría llevar a que el SAT considere dichos montos como ingresos gravables.

Transferencias entre Hermanos y Otros Familiares

Aquí las reglas cambian ligeramente:

- Donativos entre hermanos: Están exentos de ISR siempre y cuando el valor total de lo recibido en un año calendario no exceda tres veces la Unidad de Medida y Actualización (UMA) anualizada. Para 2025, será crucial verificar el valor oficial de la UMA publicado por el INEGI a principios de año. Si el monto supera este límite, el excedente sí estará sujeto al pago de ISR.

- Otros parentescos (tíos, sobrinos, primos, etc.): Los donativos a familiares que no sean cónyuges, ascendientes o descendientes en línea recta, o hermanos (dentro del límite mencionado), generalmente se consideran ingresos gravables para quien los recibe.

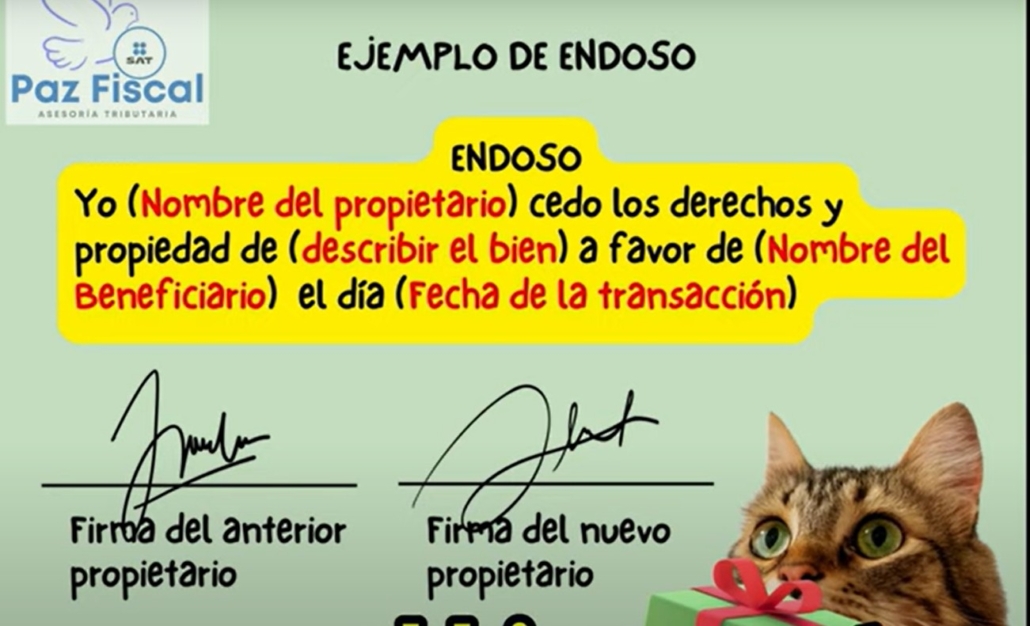

Préstamos Familiares: Claridad Ante Todo

Si la transferencia no es un regalo sino un préstamo, es crucial documentarlo adecuadamente mediante un contrato simple que establezca los términos (monto, plazo, si generará o no intereses). Esto ayuda a demostrar la naturaleza del ingreso ante el SAT.

Al igual que con los donativos, si el monto de los préstamos recibidos en un año supera los $600,000 pesos, también existe la obligación de informarlo en la declaración anual. Algunas fuentes indican la necesidad de presentar la «Forma 86-A» para préstamos significativos, aunque es recomendable verificar la vigencia y aplicabilidad de formatos específicos directamente con el SAT o un asesor fiscal.

Depósitos en Efectivo: Un Foco de Atención para el SAT

Es importante distinguir las transferencias electrónicas de los depósitos en efectivo. Las instituciones bancarias tienen la obligación de reportar al SAT los depósitos en efectivo que superen los $15,000 pesos mensuales por cuenta. Esto no implica un cobro automático de impuestos, pero sí puede generar una revisión por parte de la autoridad para verificar la procedencia de esos recursos.

Recomendaciones Generales para Evitar Sanciones:

- Documenta tus operaciones: Especialmente para montos importantes o transferencias que no sean entre cónyuges, padres e hijos, conserva evidencia como contratos de donación o préstamo, y estados de cuenta.

- Utiliza conceptos claros en tus transferencias: Al realizar una transferencia electrónica, indica de forma concisa el motivo (ej. «Donativo para hijo», «Préstamo personal», «Apoyo familiar»). Evita conceptos genéricos o humorísticos que puedan generar confusión.

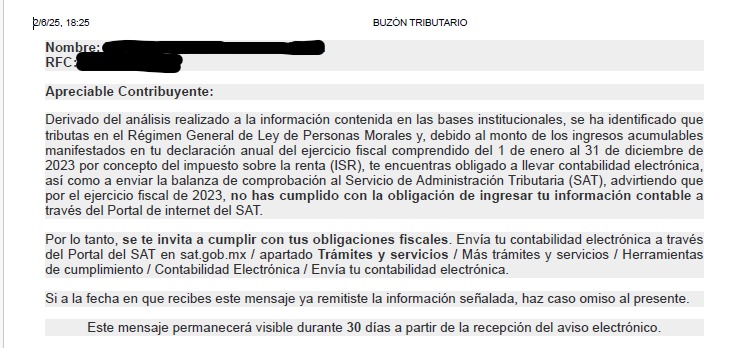

- Cumple con la declaración anual: Informa los donativos y préstamos que excedan los $600,000 pesos anuales, aunque estén exentos de pago.

- Distingue entre transferencias y depósitos en efectivo: Ten presente el límite de $15,000 pesos mensuales para depósitos en efectivo que reportan los bancos.

- Consulta a un profesional: Ante dudas específicas sobre tu situación particular o montos elevados, la asesoría de un contador o fiscalista es la mejor opción para asegurar el cumplimiento normativo.

Mantener finanzas familiares sanas también implica estar al corriente con las obligaciones fiscales. Conocer estas reglas te permitirá apoyar a tus seres queridos con la tranquilidad de estar actuando conforme a la ley.

Las recurrentes fallas en la página del SAT generan incertidumbre y preocupación entre los empresarios y profesionistas, quienes dependen de la plataforma para cumplir en tiempo y forma con sus obligaciones fiscales. Entre las principales consecuencias se encuentran:

Las recurrentes fallas en la página del SAT generan incertidumbre y preocupación entre los empresarios y profesionistas, quienes dependen de la plataforma para cumplir en tiempo y forma con sus obligaciones fiscales. Entre las principales consecuencias se encuentran:

Cuando el valor sentimental de un regalo trasciende lo cotidiano y se convierte en un bien de alto valor -como autos, joyas, relojes de lujo o motocicletas-, la factura deja de ser un simple «detalle administrativo» para transformarse en un elemento crucial tanto para la seguridad jurídica del receptor como para la certeza patrimonial. A diferencia de un ramo de flores o una caja de chocolates, estos obsequios requieren documentación formal que acredite la propiedad ante terceros y autoridades.

Cuando el valor sentimental de un regalo trasciende lo cotidiano y se convierte en un bien de alto valor -como autos, joyas, relojes de lujo o motocicletas-, la factura deja de ser un simple «detalle administrativo» para transformarse en un elemento crucial tanto para la seguridad jurídica del receptor como para la certeza patrimonial. A diferencia de un ramo de flores o una caja de chocolates, estos obsequios requieren documentación formal que acredite la propiedad ante terceros y autoridades.