Vigilancia profunda por parte del SAT.

Aclaración de comunicados y de oficios invitación para entrevista.

La vigilancia profunda del SAT es de esas cosas que suenan a película de espías, pero en realidad son Excel, cruces de información y correos algo intimidantes. Vamos por partes y en lenguaje de contador de a pie.

Te hablo de:

-

Qué es la vigilancia profunda del SAT

-

Qué son los comunicados y los oficios invitación para entrevista

-

Qué es la aclaración y cómo se responde

-

Riesgos de no atender vs. beneficios de atender bien

1. ¿Qué es la vigilancia profunda del SAT?

La “vigilancia profunda” es un esquema de fiscalización no tan agresivo como una auditoría formal, pero mucho más incisivo que un simple recordatorio.

En esta vigilancia, el SAT:

-

Cruza información de CFDI, declaraciones anuales y provisionales, DIOT, CFDI de nómina, información bancaria, etc.

-

Detecta inconsistencias o “banderas rojas” (ingresos no declarados, deducciones atípicas, diferencias entre IVA trasladado y enterado, etc.).

-

Te envía comunicados y en ciertos casos oficios invitación para entrevista, ya sea vía Buzón Tributario, correo, incluso llamadas de seguimiento.

No es todavía una auditoría formal (visita domiciliaria / revisión de gabinete), pero es claramente un “aviso serio”:

“Vimos algo que no cuadra; explíquelo o corríjalo.”

2. Comunicados de vigilancia profunda

Normalmente llegan por:

-

Buzón Tributario (lo más importante)

-

Correo electrónico / mensajes SMS (solo como avisos)

En estos comunicados el SAT suele:

-

Señalar el ejercicio y el impuesto (ISR, IVA, IEPS, etc.)

-

Mostrar discrepancias detectadas:

-

Ingresos CFDI vs. ingresos declarados

-

IVA facturado vs. IVA declarado

-

Diferencias en nómina (CFDI vs. sueldos deducidos vs. entero de retenciones)

-

Omisión de declaraciones en ciertos periodos

-

-

“Invitar” a:

-

Corregir mediante declaraciones complementarias, o

-

Aclarar la situación aportando información/documentos.

-

Aunque diga “comunicado” y “se invita”, en la práctica el SAT espera respuesta. Ignorarlo es mala idea.

3. Oficio invitación para entrevista de vigilancia profunda

Esto ya es un nivel arriba del simple comunicado.

El oficio invitación para entrevista:

-

Se notifica por Buzón Tributario; puede venir incluso en PDF con membrete, número de oficio y fundamento.

-

Señala que, con base en los cruces de información, se han detectado posibles inconsistencias u omisiones.

-

Te cita para una entrevista (presencial o virtual) con personal de fiscalización.

-

En la entrevista el SAT:

-

Te expone las diferencias detectadas.

-

Pregunta razones de esas diferencias.

-

Sugiere (de forma muy directa) correcciones voluntarias.

-

Te “conduce” a una autocorrección bajo el argumento de evitar actos de fiscalización más duros.

-

No es aún una visita domiciliaria ni una revisión de gabinete, pero sí es una alerta naranja:

“Arregla esto tú solo, o lo arreglamos nosotros vía auditoría.”

4. ¿Qué es la Aclaración de comunicados y oficios de vigilancia profunda?

La aclaración es la respuesta formal que el contribuyente presenta al SAT, generalmente vía:

-

Buzón Tributario → Servicios o Trámites → Aclaraciones

-

Seleccionando el rubro ligado a vigilancia, regularización o diferencias detectadas.

La aclaración sirve para:

-

Explicar por qué, según tu criterio, no hay omisión o no hay diferencia real.

-

Reconocer que sí hay diferencia, pero:

-

Ya se corrigió con complementarias, o

-

Está en proceso de corrección.

-

-

Aportar documentos soporte:

-

Estados de cuenta

-

Papeles de trabajo

-

Contratos

-

CFDI de ingresos y egresos

-

Conciliaciones contables y fiscales

-

Comprobantes de pago de impuestos (líneas de captura pagadas)

-

La calidad de la aclaración es clave: un texto pobre tipo “no estoy de acuerdo” sin papeles de trabajo ni pruebas es prácticamente como no responder.

5. ¿Cómo debe actuar un contribuyente (y su contador) ante estos comunicados?

Te lo resumo como si estuviéramos revisando un expediente en el despacho:

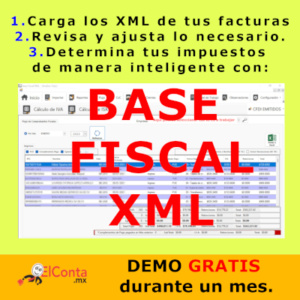

a) Revisar de inmediato el Buzón Tributario

Ver el contenido exacto del comunicado u oficio:

-

Qué ejercicios, meses o periodos

-

Qué impuesto

-

Qué tipo de diferencia (ingresos, deducciones, IVA, nómina, etc.)

-

Plazo para responder o para acudir a entrevista

b) Reconstruir el caso con papeles de trabajo

Antes de responder:

-

Descargar el detalle de CFDI del SAT.

-

Conciliar contra:

-

Contabilidad

-

Declaraciones (provisionales y anuales)

-

DIOT / declaraciones de retenciones

-

-

Identificar:

-

Omisiones reales (sí dejamos de declarar algo)

-

Diferencias de criterio (ingresos no objeto, depósitos no ingresos, anticipos, devoluciones, notas de crédito, etc.)

-

Errores de captura, periodificación, tasas de IVA, etc.

-

c) Decidir: ¿corrijo o aclaro?

-

Si el SAT tiene razón (hubo omisión o error real):

-

Preparar declaraciones complementarias.

-

Calcular recargos y actualizaciones.

-

Pagar y luego, en la aclaración, informar que ya hubo corrección.

-

-

Si el SAT está mal (o tiene información incompleta):

-

Elaborar un escrito claro explicando:

-

Cuál es la diferencia que observa el SAT.

-

Por qué contablemente y fiscalmente está correcto.

-

Acompañar con cuadros comparativos y evidencia.

-

-

6. Riesgos de NO atender comunicados y oficios de vigilancia profunda

Ignorar o contestar mal puede derivar en:

-

Inicio de revisión de gabinete o visita domiciliaria.

-

Presunción de omisiones graves.

-

Determinación de créditos fiscales (ISR, IVA, recargos, multas, actualizaciones).

-

En casos extremos, denuncias penales (por ejemplo, uso de EFOS/EDOS, simulación, etc.).

El SAT suele usar la vigilancia profunda como “primer filtro”:

Si el contribuyente reacciona bien, corrige o demuestra, quizá ahí termina.

Si el contribuyente ni contesta ni se aparece, entonces se justifica subir la intensidad.

7. Beneficios de atender bien y a tiempo

Cuando se maneja con cabeza fría y buena técnica:

-

Puedes cerrar el tema en la etapa de vigilancia, sin llegar a auditoría formal.

-

Si hay omisiones, la autocorrección suele salir menos cara que un crédito fiscal determinado en facultades de comprobación.

-

Dejas constancia de que:

-

Hay contabilidad.

-

Hay papeles de trabajo serios.

-

Hay voluntad de cumplir.

-

Al SAT le gustan los contribuyentes que se dejan ayudar a “regularizarse” sin necesidad de desplegar todo el aparato de auditoría.

8. En la práctica, ¿qué incluye una buena “aclaración”?

A nivel de estructura técnica, una buena aclaración de vigilancia profunda suele incluir:

-

Encabezado con datos del contribuyente (RFC, nombre/razón social, domicilio fiscal).

-

Referencia al oficio o comunicado (número, fecha, ejercicio, tipo de impuesto).

-

Hechos: breve resumen de lo que el SAT señala.

-

Análisis técnico-contable y fiscal, por rubro:

-

Diferencia en ingresos

-

Diferencia en IVA

-

Diferencias en nómina o retenciones

-

-

Cuadros de conciliación:

-

CFDI vs. ingresos contables

-

CFDI vs. deducciones

-

IVA trasladado vs. IVA acreditable vs. IVA a cargo

-

-

Fundamento legal (artículos de LISR, LIVA, CFF, RMF, etc.) sólo en lo necesario, sin hacer una tesis de doctorado.

-

Conclusión:

-

O bien se solicita que se tenga por aclarado y sin omisión, o

-

Se señala que ya se corrigió mediante complementarias (adjuntando acuses).

-

-

Anexos: estados de cuenta, CFDI relevantes, papeles de trabajo en PDF o Excel convertido, etc.