Sección 1: La Base del Cumplimiento: Sus Obligaciones como Socio

Esta sección establece los deberes fundamentales e innegociables que todo socio o accionista debe cumplir desde el momento en que adquiere una participación en una empresa. Distingue entre las responsabilidades directas del individuo y las obligaciones de la empresa que impactan directamente al accionista.

1.1 El Primer Paso Innegociable: Inscripción en el Registro Federal de Contribuyentes (RFC)

La obligación principal y más fundamental para cualquier persona que se convierta en socio o accionista de una persona moral en México es solicitar su inscripción en el Registro Federal de Contribuyentes (RFC).1 Este requisito, estipulado en el artículo 27 del Código Fiscal de la Federación (CFF), es la piedra angular de la identidad fiscal de un individuo y es aplicable incluso para socios de entidades con fines no lucrativos.

El proceso de inscripción puede iniciarse a través de una preinscripción en el portal del Servicio de Administración Tributaria (SAT) o ser gestionado por un fedatario público (notario) al momento de la constitución de la sociedad.2 Es crucial entender que la propia empresa necesita el RFC de todos sus socios para poder completar su propia inscripción ante el SAT.5 Para los socios residentes en el extranjero que no estén obligados por otras razones a inscribirse, se utiliza un RFC genérico para cumplir con este requisito.4 La documentación esencial para este trámite incluye la Clave Única de Registro de Población (CURP) —o carta de naturalización para extranjeros—, una identificación oficial vigente y un comprobante de domicilio fiscal.3

1.2 Asegurando su Identidad Digital: La e.firma (Firma Electrónica Avanzada)

Conjuntamente con la obtención del RFC, los socios y accionistas tienen la obligación de tramitar su certificado de e.firma.1 Este instrumento no es una mera formalidad; es una firma digital con la misma validez legal que una firma autógrafa. Su obtención es indispensable para realizar una multitud de trámites fiscales, como la presentación de declaraciones anuales, la autorización de transacciones significativas y la interacción segura con el portal del SAT. Además, es un requisito para poder solicitar devoluciones de impuestos que superen ciertos montos, como saldos a favor superiores a 10,000 pesos.9

1.3 El Deber de Informar de la Empresa: El «Aviso de Actualización de Socios y Accionistas»

Mientras que el RFC y la e.firma son responsabilidades individuales, existe una obligación corporativa que afecta directamente al socio. La empresa está legalmente obligada a presentar un aviso ante el SAT informando el nombre y la clave de RFC de cada uno de sus socios y accionistas.8 Este aviso debe ser actualizado cada vez que se realice una modificación o incorporación de socios.11

Esta obligación se fundamenta en el artículo 27, apartado B, fracción VI del CFF, y el aviso debe presentarse dentro de los 30 días hábiles siguientes a que ocurra el cambio.11 El procedimiento se realiza mediante la presentación de un «caso de aclaración» en el portal del SAT.11 El incumplimiento de esta obligación por parte de la empresa puede acarrear multas que oscilan entre $4,200 y $8,390 MXN por cada aviso no presentado.12

El conjunto de estas obligaciones revela un diseño deliberado por parte de la autoridad fiscal. La obligación del socio de tener un RFC y la de la empresa de reportar a sus socios no son requisitos aislados; son dos mitades de un mismo mecanismo de control. Cuando la empresa informa la estructura accionaria al SAT, crea una base de datos que vincula a individuos específicos con esa entidad corporativa. Posteriormente, cuando la empresa paga un dividendo, emite un Comprobante Fiscal Digital por Internet (CFDI) que identifica al socio receptor con su RFC.13 El sistema del SAT puede entonces cruzar esta información: el «Aviso de Socios» confirma la relación y la declaración anual del individuo debe reflejar el ingreso correspondiente.9 Cualquier discrepancia en esta cadena —como la falta de presentación del aviso por parte de la empresa— genera una alerta que puede desencadenar una revisión tanto para la compañía como para el socio, cuya fuente de ingresos por dividendos no estaría formalmente registrada en la estructura de la empresa ante el SAT. Esto demuestra que el riesgo fiscal personal de un socio está intrínsecamente ligado a la disciplina administrativa de la empresa en la que invierte.

Tabla 1: Socio vs. Empresa – Obligaciones Fundamentales

Sección 2: El Flujo de las Ganancias: Un Análisis Profundo de la Tributación de Dividendos

Esta sección deconstruye el complejo proceso fiscal de múltiples capas que afecta a las utilidades a medida que se mueven desde la empresa hasta el accionista. Es el núcleo técnico del informe.

2.1 Definiendo Dividendos: Lo que la Autoridad Fiscal Considera una Utilidad Distribuible

Para efectos fiscales, el concepto de «dividendo» es más amplio que la simple distribución de utilidades de un ejercicio. El artículo 140 de la Ley del Impuesto Sobre la Renta (LISR) considera que otras transacciones que benefician económicamente a los socios son, en esencia, dividendos presuntos.14 Entre estos se incluyen:

- Préstamos a socios: Aquellos que no cumplen con requisitos específicos, como ser consecuencia normal de las operaciones, tener un plazo menor a un año y pactar una tasa de interés de mercado.14

- Erogaciones no deducibles: Gastos que realiza la empresa que no son deducibles para ella pero que benefician directamente a un accionista.14

- Omisiones de ingresos o compras simuladas: Alteraciones en la contabilidad de la empresa que resultan en una utilidad fiscal no declarada.15

2.2 La Capa de Impuesto Corporativo: El 30% de ISR y la Cuenta CUFIN

Toda utilidad generada por una persona moral en México está sujeta a una tasa de Impuesto Sobre la Renta (ISR) del 30% a nivel corporativo.17 Para evitar la doble tributación sobre la misma utilidad, la ley establece la

Cuenta de Utilidad Fiscal Neta (CUFIN). Esta no es una cuenta bancaria, sino una cuenta de control fiscal que registra las utilidades de la empresa que ya pagaron este 30% de ISR y que, por lo tanto, están listas para ser distribuidas a los socios sin volver a causar dicho impuesto corporativo.14 Cuando una empresa paga su ISR, la utilidad neta restante se abona a la CUFIN.14

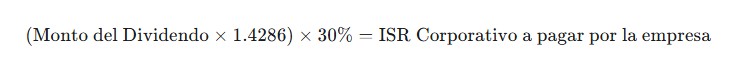

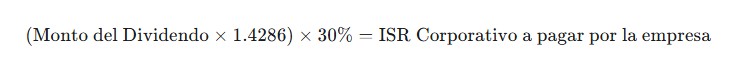

2.3 El Mecanismo de «Piramidación»: Cálculo del Impuesto sobre Utilidades Fuera de CUFIN

Cuando una empresa decide repartir dividendos pero no cuenta con saldo suficiente en su CUFIN para cubrirlos, significa que esa utilidad aún no ha pagado el ISR corporativo del 30%.20 En este caso, la ley obliga a la empresa a pagar el impuesto en el momento de la distribución. Para calcularlo correctamente, el monto del dividendo a pagar debe ser «piramidado», es decir, llevado a su valor antes de impuestos. Esto se logra multiplicando el dividendo neto por un factor de 1.4286.15

La fórmula es la siguiente:

El factor de 1.4286 se deriva de la operación 1/(1−0.30), y su propósito es reconstruir matemáticamente la base de la utilidad original (el 100%) a partir del dividendo neto que recibirá el socio (el 70%), asegurando que el 30% de impuesto se calcule sobre la base correcta.17

2.4 La Capa de Impuesto al Accionista: La Retención Adicional del 10% de ISR

La reforma fiscal de 2014 introdujo un impuesto adicional del 10% sobre los dividendos pagados a personas físicas.17 Este impuesto aplica a las utilidades generadas a partir del ejercicio 2014. La empresa que distribuye el dividendo tiene la obligación de retener este 10% al accionista y enterarlo al SAT.23 Es fundamental comprender que esta retención del 10% tiene el carácter de pago definitivo. Esto significa que el accionista no puede acreditarlo ni deducirlo en su declaración anual; es un impuesto final sobre la percepción del dividendo.23

2.5 La Piedra Angular de la Prueba: El CFDI de Dividendos y su Complemento

El documento que formaliza y prueba toda la operación de pago de dividendos es un CFDI de Retenciones e Información de Pagos, al cual se le debe incorporar el Complemento de Dividendos.26 Es importante destacar que el portal gratuito del SAT no cuenta con la herramienta para generar este tipo específico de CFDI, por lo que es necesario contratar a un proveedor de certificación autorizado.13

Este CFDI es la prueba legal y fiscal de la transacción y debe detallar con precisión 13:

- El monto del dividendo pagado.

- La fuente del dividendo (si proviene de CUFIN, si no proviene de CUFIN, etc.).

- El monto del ISR del 10% retenido (pago definitivo).

- El monto del ISR corporativo que es acreditable para el socio (en caso de que se haya aplicado la piramidación).

- El monto total del «dividendo acumulable» (el monto piramidado) que el socio debe reportar en su declaración anual.

La empresa puede emitir este CFDI por cada pago o de forma anualizada, a más tardar el 31 de enero del año siguiente al ejercicio en que se pagaron los dividendos.13

El sistema de tributación de dividendos funciona como una cascada de impuestos y controles diseñada para asegurar la recaudación en cada etapa y proporcionar al SAT un rastro de auditoría completo. La CUFIN actúa como el registro contable de las utilidades que ya cumplieron con el primer nivel de tributación (el 30% corporativo).20 Si se distribuyen utilidades que no han pasado por este filtro, el mecanismo de piramidación funciona como un dique de contención, forzando el pago de ese 30% en el momento de la salida del dinero.17 Luego, la retención del 10% y la acumulación del ingreso en la declaración anual del socio constituyen el segundo nivel de tributación, enfocado en la persona física.9 Para evitar una doble tributación confiscatoria, el sistema permite al socio acreditar el 30% pagado por la empresa.25 Todo este complejo engranaje depende de una sola pieza: el CFDI con su complemento de dividendos. Un CFDI incorrecto o inexistente rompe la cadena, dejando al socio con la obligación de declarar el ingreso pero sin el soporte legal para acreditar el impuesto, lo que resultaría en una carga fiscal desproporcionada.

Tabla 2: Escenarios de Tributación de Dividendos (Ejemplo con dividendo de $100,000)

| Métrica |

Escenario A: Dividendo de CUFIN |

Escenario B: Dividendo sin CUFIN |

| Dividendo Decretado |

$100,000 |

$100,000 |

| Saldo en CUFIN |

Suficiente |

Insuficiente ($0) |

| Fuente del Dividendo |

Utilidad que ya pagó ISR |

Utilidad que no ha pagado ISR |

| Cálculo de Piramidación |

No aplica |

100,000×1.4286=142,860 |

| ISR Corporativo Pagado por la Empresa |

$0 |

142,860×30%=42,858 |

| 10% ISR Retenido al Socio |

100,000×10%=10,000 |

100,000×10%=10,000 |

| Efectivo Neto para el Socio |

$90,000 |

$90,000 |

| ISR Acreditable para el Socio |

$0 |

$42,858 |

| Ingreso Acumulable para el Socio |

$100,000 |

$142,860 |

Sección 3: El Cómputo Anual: Declarando sus Ingresos como Accionista

Esta sección ofrece una guía práctica para que el accionista cumpla con su obligación de la declaración anual, centrándose en la forma correcta de reportar los ingresos por dividendos y aprovechar los créditos fiscales disponibles.

3.1 La Obligación de Declarar: Quién, Cuándo y Por Qué

Toda persona física que obtenga ingresos por dividendos está obligada a presentar su Declaración Anual.9 Esta obligación es independiente de otras condiciones que también obligan a declarar, como tener ingresos por salarios de dos o más patrones o superar los 400,000 pesos de ingresos anuales por salarios.9

La fecha límite para la presentación de la declaración anual de personas físicas es el 30 de abril del año siguiente al ejercicio fiscal que se declara.9 El propósito de esta declaración es consolidar todos los ingresos de una persona (salarios, intereses, arrendamiento, dividendos, etc.), calcular un impuesto anual único con base en tarifas progresivas y conciliarlo con los impuestos ya retenidos o pagados a lo largo del año.16

3.2 La Acumulación de sus Ingresos: Combinando Dividendos con Otras Ganancias

El principio fundamental de la declaración anual es la acumulación de ingresos. Se deben sumar la mayoría de las fuentes de ingreso para determinar una base gravable total.25 Para los dividendos, el monto a acumular depende de una decisión clave: si se opta por acreditar el ISR corporativo.

- Si se acredita el ISR (Opción recomendada): Se debe acumular el monto del «dividendo piramidado». Este es el dividendo neto recibido más el ISR corporativo que la empresa pagó. Este dato debe constar en el CFDI de retenciones.17

- Si NO se acredita el ISR: Se acumula únicamente el dividendo nominal recibido. Sin embargo, esta es una mala decisión financiera, ya que se renuncia a un crédito fiscal significativo.27

Por ejemplo, si un contribuyente tiene ingresos por salarios de $500,000 y recibe un dividendo de $100,000 (que generó un ISR acreditable de $42,858), su ingreso acumulable total para el cálculo del impuesto anual será de $500,000 + $142,858 = $642,858.33

3.3 El Poder del Acreditamiento: Guía Práctica para Acreditar el ISR Pagado por la Empresa

La ley otorga el derecho de acreditar (restar) el ISR pagado por la sociedad contra el impuesto que resulte a cargo en la declaración anual.25 Este es el mecanismo que evita la doble tributación. Para poder ejercer este derecho, es indispensable contar con el CFDI de Retenciones con su Complemento de Dividendos emitido por la empresa, ya que este es el único documento probatorio válido.24 El impacto de este acreditamiento es sustancial y a menudo puede convertir un impuesto a pagar en un saldo a favor (devolución).24

3.4 Un Recorrido por la Declaración Anual: Navegando el Portal del SAT

La declaración se presenta en línea en el portal del SAT, accediendo con RFC y contraseña o con la e.firma.35 El sistema a menudo presenta información precargada de los CFDI que ha recibido durante el año, incluyendo datos de nómina y dividendos.9 Sin embargo,

es responsabilidad del contribuyente verificar que esta información sea correcta y completa.

Dentro del declarador, existe una sección específica para los ingresos por dividendos. Allí se deben capturar los datos del CFDI: el RFC de la empresa distribuidora, el monto del dividendo, el ISR acreditable pagado por la sociedad y la retención del 10%.34 Una vez ingresados todos los ingresos y las deducciones personales, la pestaña de «Determinación» mostrará el cálculo final: el total de ingresos acumulables, el ISR resultante, todos los créditos aplicables (ISR retenido por salarios, ISR acreditable por dividendos) y el resultado final, ya sea un impuesto a cargo o un saldo a favor.34

Aunque la ley enmarca el acreditamiento del ISR corporativo como una opción («podrán acreditar»), en la práctica, no ejercer esta opción es financieramente irracional. Equivale a rechazar una devolución de impuestos a la que se tiene derecho legal. El único «costo» de esta opción es el paso administrativo de acumular el ingreso piramidado, una simple captura de datos del CFDI. Por lo tanto, la declaración anual para un accionista no es solo una obligación de cumplimiento, sino un proceso de reconciliación financiera cuyo objetivo principal es reclamar activamente el crédito fiscal documentado en el CFDI.

Tabla 3: Ejemplo de Cálculo en Declaración Anual (Ingresos por Salarios y Dividendos)

| Concepto |

Monto |

| Ingresos |

|

| Ingresos por Sueldos y Salarios |

$500,000.00 |

| Ingreso por Dividendo (Nominal, sin CUFIN) |

$100,000.00 |

| ISR Pagado por la Sociedad (Acreditable) |

$42,858.00 |

| Ingreso Acumulable por Dividendo (Piramidado) |

$142,858.00 |

| Total Ingresos Acumulables |

$642,858.00 |

| Cálculo del Impuesto |

|

| (-) Deducciones Personales (Supuesto) |

($25,000.00) |

| Base Gravable |

$617,858.00 |

| ISR Conforme a Tarifa Anual (Art. 152 LISR) (Ejemplo) |

$125,485.00 |

| Acreditamientos y Retenciones |

|

| (-) ISR Retenido por Salarios (Supuesto) |

($90,000.00) |

| (-) ISR Acreditable por Dividendos |

($42,858.00) |

| Resultado Final |

|

| Saldo a Favor |

($7,373.00) |

| Nota: La retención del 10% ($10,000) es un pago definitivo y no participa en este cálculo anual. |

|

Sección 4: Tópicos Avanzados y Consideraciones Estratégicas

Esta sección aborda escenarios más matizados y elementos estratégicos que un accionista sofisticado debe comprender para gestionar su posición fiscal y mitigar riesgos de manera eficaz.

4.1 Usando Dos Sombreros: Implicaciones Fiscales de ser Socio y Empleado

Es legal y común que un socio o accionista sea también empleado de la misma empresa y perciba un salario por los servicios que presta.37 Fiscalmente, es crucial mantener una estricta separación entre ambos roles y sus flujos de ingreso:

- Salario: Es una remuneración por trabajo personal subordinado. Tributa en el Régimen de Sueldos y Salarios y está sujeto a las retenciones de impuestos de nómina (ISR, cuotas de seguridad social).16

- Dividendos: Son un rendimiento sobre el capital invertido. Tributan en el Régimen de Ingresos por Dividendos, con su tratamiento fiscal distinto (retención del 10%, acumulación y acreditamiento).40

En la declaración anual, ambos flujos de ingreso deben declararse en sus respectivos apartados. El ingreso por salarios y el ingreso acumulable por dividendos se suman para conformar la base gravable total.9

4.2 La Estructura Corporativa Importa: Matices Fiscales entre S.A. de C.V. y S. de R.L. de C.V.

Para operaciones puramente domésticas en México, no existe prácticamente ninguna diferencia en el tratamiento fiscal para la empresa o para los socios entre una Sociedad Anónima (S.A.) y una Sociedad de Responsabilidad Limitada (S. de R.L.).42 Ambas son personas morales sujetas a la misma tasa del 30% de ISR corporativo, y la distribución de dividendos sigue las mismas reglas.

La elección entre una y otra se basa en el derecho corporativo:

- S.A.: Su capital se representa en acciones, títulos valor libremente transferibles. Está diseñada para un mayor número de accionistas y la potencial captación de capital público. Requiere un consejo de administración y un comisario.42

- S. de R.L.: Su capital se representa en partes sociales, cuya transferencia está restringida y requiere el consentimiento de los demás socios. Está limitada a un máximo de 50 socios y es ideal para negocios de carácter más cerrado.42

Una diferencia clave, aunque de nicho, surge en estructuras transfronterizas, especialmente con inversionistas de EE. UU. Una S. de R.L. mexicana a menudo es tratada como una entidad «transparente» (pass-through) para fines fiscales estadounidenses (similar a una LLC), lo que puede permitir a las matrices de EE. UU. consolidar pérdidas bajo la regulación «check-the-box». Una S.A. es típicamente tratada como una corporación, lo que impide esta posibilidad.42

4.3 Destino Compartido: Entendiendo la «Responsabilidad Solidaria» y Cómo Mitigar el Riesgo

La responsabilidad solidaria es un principio legal que permite al SAT exigir el pago de las deudas fiscales de la empresa con los activos personales de los socios o accionistas.45

Este recurso extremo no es automático. Solo puede invocarse si los activos de la empresa son insuficientes y se cumple alguna de las siguientes condiciones, entre otras 45:

- La empresa no se inscribe en el RFC.

- La empresa cambia de domicilio fiscal sin notificar al SAT.

- La empresa no es localizada en su domicilio fiscal registrado.

- La empresa no lleva contabilidad, la oculta o la destruye.

La responsabilidad del socio se limita al valor de su participación en la sociedad y solo aplica a deudas fiscales generadas durante el periodo en que fue accionista.

4.4 Prerrequisitos de Ley Corporativa para la Distribución de Dividendos

Un pago de dividendos no es solo una transacción financiera, sino un acto jurídico corporativo regido por la Ley General de Sociedades Mercantiles (LGSM). El incumplimiento de estos prerrequisitos puede invalidar legalmente la distribución y crear problemas fiscales.14 Los requisitos clave son 14:

- Estados Financieros Aprobados: La asamblea de accionistas debe aprobar primero los estados financieros que arrojen una utilidad.

- Creación de la Reserva Legal: Se debe apartar anualmente un 5% de las utilidades netas hasta que la reserva legal alcance el 20% del capital social.

- Absorción de Pérdidas Anteriores: No se pueden repartir dividendos si existen pérdidas de ejercicios anteriores sin restituir o absorber.

- Decreto en Asamblea: La distribución de dividendos debe ser formalmente decretada por una resolución de la Asamblea General de Accionistas y quedar asentada en el libro de actas correspondiente.

Ser socio, especialmente en una empresa de pocos dueños, implica una responsabilidad de supervisión sobre la gobernanza legal y fiscal básica de la compañía. La «Responsabilidad Solidaria» es la máxima expresión de este vínculo, conectando el patrimonio personal del accionista directamente con las fallas de cumplimiento de la empresa. Las condiciones que la activan no son errores fiscales complejos, sino negligencias operativas fundamentales. De manera similar, los requisitos de la LGSM son el cimiento legal del pago de dividendos. Un pago etiquetado como «dividendo» sin un acta de asamblea que lo respalde podría ser reclasificado por el SAT como un préstamo no documentado o una donación, ambos con consecuencias fiscales potencialmente peores. Esto transforma al socio de un receptor pasivo de utilidades a un actor interesado y vigilante de la integridad de la gobernanza corporativa, como una estrategia crucial para la mitigación de su propio riesgo financiero personal.

Conclusión

Convertirse en socio de una empresa en México implica asumir un rol activo en el cumplimiento de un marco fiscal y legal bien definido. Las obligaciones no se limitan a la esfera personal, sino que están intrínsecamente conectadas con la disciplina administrativa de la propia sociedad.

El análisis demuestra tres conclusiones fundamentales:

- La Conformidad es una Responsabilidad Compartida: El socio debe asegurar su propia conformidad (RFC, e.firma) y, a la vez, vigilar que la empresa cumpla con sus deberes de reporte, como el Aviso de Actualización de Socios. La falla de la empresa en estos aspectos básicos crea un riesgo directo para el patrimonio del accionista.

- El CFDI de Dividendos es el Eje del Sistema: El complejo sistema de tributación de dividendos —con su ISR corporativo, piramidación, retención definitiva y acreditamiento anual— depende por completo de la correcta y oportuna emisión del CFDI de Retenciones con su Complemento de Dividendos. Este documento no es una simple constancia; es la llave que permite al socio evitar la doble tributación y ejercer su derecho a acreditar el impuesto pagado por la sociedad.

- La Supervisión de la Gobernanza es Mitigación de Riesgo Personal: Conceptos como la Responsabilidad Solidaria y los prerrequisitos legales para el reparto de utilidades subrayan que la gobernanza corporativa no es un asunto ajeno al socio. Insistir en la existencia de actas de asamblea, estados financieros aprobados y el cumplimiento de las obligaciones básicas de la empresa es la estrategia más eficaz para proteger las finanzas personales de las consecuencias de una mala administración.

En resumen, el socio informado y proactivo no solo maximiza sus rendimientos financieros, sino que también construye un escudo protector en torno a su patrimonio, entendiendo que su destino fiscal está indisolublemente ligado al de la empresa en la que ha depositado su confianza y su capital. Consulta siempre a tu abogado corporativo !!