Estrategia Integral: Vinculando las NIF con el ISR para una Deducción Exitosa en México

En el complejo entorno fiscal mexicano, el dominio de la interacción entre las Normas de Información Financiera (NIF) y la Ley del Impuesto Sobre la Renta (LISR) es fundamental para la correcta estructuración de las erogaciones y el éxito en su deducción. Una estrategia fiscal sólida no se limita al mero cumplimiento de la LISR, sino que se fundamenta en una contabilidad robusta y transparente, regida por las NIF, que dote de sustancia y razón de negocio a cada operación.

A continuación, se desglosa una técnica detallada para alinear la normativa contable con la fiscal, optimizando la carga tributaria de manera lícita y sostenible.

Elementos para Determinar la Configuración del Ingreso

La LISR, en su artículo 16, establece que las personas morales acumularán la totalidad de los ingresos en efectivo, en bienes, en servicio, en crédito o de cualquier otro tipo, que obtengan en el ejercicio. El momento de acumulación para efectos fiscales se da, por lo general, cuando se expida el comprobante fiscal, se envíe o entregue el bien, o se preste el servicio, lo que suceda primero.

Desde la perspectiva de las NIF, la NIF D-1 «Ingresos por Contratos con Clientes» establece un modelo basado en el cumplimiento de «obligaciones a desempeñar». El ingreso se reconoce cuando (o a medida que) la entidad satisface una obligación a desempeñar mediante la transferencia de los bienes o servicios comprometidos al cliente.

La estrategia fiscal-contable radica en la correcta identificación de estas obligaciones y el momento de su cumplimiento. Por ejemplo, en contratos a largo plazo, la NIF permite el reconocimiento del ingreso a lo largo del tiempo, mientras que fiscalmente podría diferirse hasta la finalización o entrega. Esta diferencia temporal, gestionada a través de la NIF D-4 «Impuestos a la Utilidad», genera impuestos diferidos que deben ser correctamente administrados y revelados, pero que no alteran la base del impuesto causado en el ejercicio. Una correcta política contable de reconocimiento de ingresos, alineada a la realidad económica de las transacciones, fortalece la posición de la empresa ante una revisión fiscal.

Estructura de las Deducciones

Para que una erogación sea deducible para el ISR, debe cumplir con los requisitos establecidos en el artículo 27 de la LISR. La estructura general de las deducciones autorizadas para personas morales, según el artículo 25 de la misma ley, incluye, entre otros:

- Devoluciones, descuentos o bonificaciones.

- El costo de lo vendido.

- Gastos netos.

- Inversiones.

- Créditos incobrables y pérdidas por caso fortuito.

- Cuotas patronales al IMSS.

- Intereses devengados a cargo.

- El ajuste anual por inflación deducible.

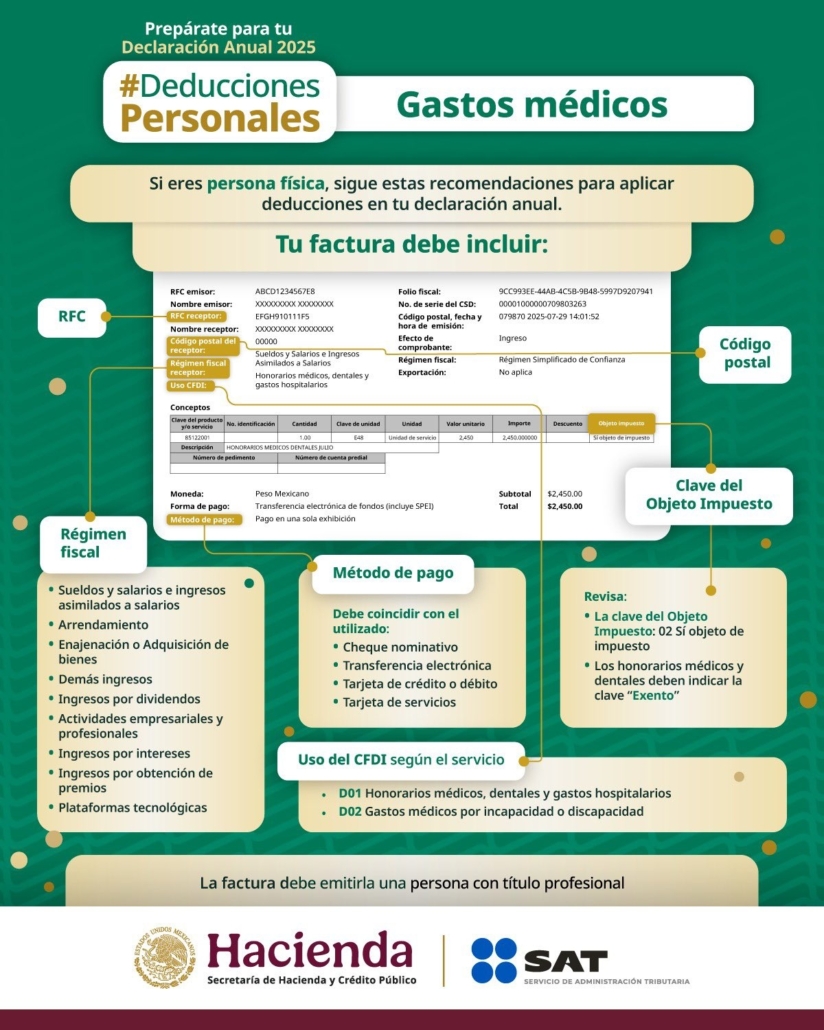

Cada una de estas categorías tiene requisitos específicos de deducibilidad. Por ejemplo, los gastos deben ser estrictamente indispensables para los fines de la actividad del contribuyente, estar amparados con un Comprobante Fiscal Digital por Internet (CFDI) y haberse pagado mediante medios electrónicos cuando excedan de $2,000.00.

El rol de las NIF en esta estructura es crucial. Una correcta clasificación contable de las erogaciones (costo, gasto, inversión) y un registro detallado son la base para soportar la estricta indispensabilidad y cumplir con los requisitos formales que exige la LISR.

Planeación Jurídica de las Deducciones

La planeación jurídica de las deducciones es una estrategia lícita que consiste en elegir, dentro del marco legal, las figuras y actos jurídicos más eficientes desde una perspectiva fiscal para la realización de las operaciones de la empresa. No se trata de evasión o simulación, sino de la aplicación informada de la ley.

Esto implica, por ejemplo:

- Elección del tipo de contrato: Optar por un contrato de arrendamiento puro en lugar de uno financiero puede tener implicaciones distintas en la deducción de las erogaciones.

- Estructuración de la empresa: La forma en que se constituye y opera una sociedad puede abrir o cerrar puertas a ciertos beneficios fiscales.

- Soporte documental robusto: Más allá del CFDI, es vital contar con contratos, actas, informes y demás documentación que acredite la naturaleza y realidad de las operaciones que dan origen a la deducción.

La planeación jurídica debe ir de la mano con la sustancia económica de las operaciones, como se verá más adelante.

Planeación de las Deducciones Mediante Políticas Contables de NIF

Las políticas contables, definidas con base en las NIF, son la herramienta técnica para asegurar la correcta documentación y el soporte de las deducciones. Una planeación efectiva a través de estas políticas incluye:

- Definición de criterios de capitalización: Establecer políticas claras, basadas en la NIF C-6 «Propiedades, Planta y Equipo», para diferenciar entre un gasto de mantenimiento (deducible en el ejercicio) y una mejora que deba ser capitalizada y depreciada.

- Métodos de valuación de inventarios: La elección de un método de valuación de inventarios (PEPS, costo promedio, etc.), permitido tanto por la NIF C-4 como por la LISR, puede impactar el costo de ventas y, por ende, la utilidad fiscal.

- Provisiones y estimaciones: La creación de provisiones de gastos (por ejemplo, para garantías), aunque no siempre deducibles en el momento de su registro contable, permite una mejor gestión financiera y prepara la documentación para una futura deducción cuando la erogación se realice efectivamente.

Una correcta configuración del sistema contable, basada en políticas alineadas a las NIF, facilita la generación de reportes y conciliaciones que demuestran el correcto cumplimiento de las obligaciones fiscales.

Bases para Diferenciar una Inversión y un Gasto

La distinción entre inversión y gasto es medular tanto en la contabilidad como en la fiscalidad.

Bases en las NIF para Eficientar el Ajuste Anual por Inflación

El ajuste anual por inflación, regulado en el artículo 44 de la LISR, es un cálculo fiscal que reconoce los efectos de la inflación en los créditos y deudas de la empresa. Un ajuste anual por inflación acumulable incrementa la base gravable, mientras que uno deducible la disminuye.

Aunque el procedimiento de cálculo es estrictamente fiscal, las NIF, a través de la NIF B-10 «Efectos de la Inflación», proporcionan las bases para un control preciso de las partidas que lo integran:

- Identificación y clasificación de créditos y deudas: Un correcto registro contable de todas las cuentas por cobrar y por pagar es el punto de partida indispensable para el cálculo fiscal.

- Gestión de la estructura financiera: La información financiera generada bajo NIF permite a la administración tomar decisiones estratégicas sobre los niveles de endeudamiento y crédito, optimizando la estructura financiera para minimizar un posible ajuste anual por inflación acumulable. Por ejemplo, al analizar los flujos de efectivo y las condiciones de crédito, se puede planificar la liquidación de deudas antes del cierre del ejercicio.

La Sustancia Económica como Fundamento de la Razón de Negocio

El postulado básico de «Sustancia Económica» de la NIF A-2 establece que el reconocimiento contable de las transacciones debe atender a su realidad económica y no solo a su forma jurídica. Este principio contable es el pilar que sostiene el concepto fiscal de «Razón de Negocios», introducido en el artículo 5-A del Código Fiscal de la Federación.

La autoridad fiscal puede recaracterizar una operación que carezca de razón de negocios, es decir, aquella que se realiza principalmente para obtener un beneficio fiscal sin tener una justificación económica o empresarial válida.

Para demostrar la razón de negocios, es indispensable que la contabilidad, elaborada conforme a NIF, refleje fehacientemente la sustancia económica de cada operación. Esto implica que la documentación soporte (contratos, facturas, etc.) debe ser congruente con la realidad económica de la transacción y los beneficios empresariales esperados, más allá del ahorro fiscal.

Valuación en NIF de Inventarios, Terrenos y Activos Fijos Contra Valuación Fiscal

Existen diferencias importantes entre la valuación contable (NIF) y la fiscal (LISR) de ciertos activos:

Capital Contable: Tratamiento de los Aumentos de Capital, Capitalización y Dividendos

El tratamiento del capital contable también presenta particularidades desde la óptica contable y fiscal.

- Aumentos de Capital: Contablemente, un aumento de capital incrementa la cuenta respectiva. Fiscalmente, las aportaciones de los socios se registran en la Cuenta de Capital de Aportación (CUCA), la cual se actualiza por inflación y sirve como referencia para determinar si en una futura reducción de capital o liquidación de la sociedad existe una utilidad gravable.

- Capitalización de Utilidades (Dividendos en acciones): Contablemente, se reclasifica una parte de las utilidades retenidas al capital social. Fiscalmente, esta operación no se considera un ingreso acumulable para el accionista ni modifica la CUCA.

- Superávit por Revaluación: La revaluación de activos, permitida bajo ciertas circunstancias por las NIF, genera un incremento en el capital contable (superávit). Fiscalmente, este aumento no es un ingreso acumulable y no tiene efecto en la base de impuestos hasta que el activo se enajene.

- Dividendos: El pago de dividendos a los accionistas, que contablemente disminuye las utilidades retenidas, tiene un tratamiento fiscal específico. Si los dividendos provienen de la Cuenta de Utilidad Fiscal Neta (CUFIN), no serán objeto de pago del ISR a nivel corporativo. Si no provienen de dicha cuenta, la empresa deberá pagar un impuesto corporativo sobre el monto distribuido.

Una correcta gestión de las cuentas de capital fiscales (CUCA y CUFIN) es esencial para optimizar la distribución de utilidades y las reestructuraciones corporativas.