¿Considerando disminuir los pagos provisionales de ISR?

Primero realiza un análisis del efecto financiero.

En un entorno económico donde la liquidez es reina, las empresas en México buscan constantemente estrategias para optimizar su flujo de efectivo. Una de las herramientas fiscales que emerge como una opción atractiva es la solicitud de disminución de los pagos provisionales del Impuesto Sobre la Renta (ISR). Sin embargo, esta decisión no debe tomarse a la ligera. Un análisis profundo de sus implicaciones financieras es crucial para evitar que un alivio temporal se convierta en una carga futura.

Los pagos provisionales son anticipos mensuales que las personas morales realizan a cuenta del ISR anual. Se calculan, por lo general, aplicando un «coeficiente de utilidad» —determinado con base en los resultados fiscales del ejercicio anterior— a los ingresos nominales del periodo. Este mecanismo busca que el contribuyente vaya enterando el impuesto de forma paulatina a lo largo del año.

La Oportunidad de un Respiro Financiero

La legislación fiscal mexicana, en el artículo 14 de la Ley del Impuesto Sobre la Renta (LISR), contempla la posibilidad de que los contribuyentes soliciten una autorización para disminuir el monto de sus pagos provisionales a partir del segundo semestre del ejercicio. Esta opción es particularmente valiosa para aquellas empresas que, durante el año en curso, experimentan una baja en sus utilidades en comparación con el ejercicio anterior.

Las razones para esta disminución pueden ser variadas: una contracción en el mercado, la pérdida de un cliente importante, un aumento extraordinario en los costos de operación, o simplemente, proyecciones financieras más conservadoras que las del año previo. En estos escenarios, continuar realizando pagos provisionales con un coeficiente de utilidad que ya no refleja la realidad económica de la empresa puede generar una presión innecesaria sobre su flujo de efectivo.

Obtener una autorización para disminuir estos pagos se traduce en un beneficio financiero inmediato y tangible: una mayor disponibilidad de recursos líquidos. Este capital adicional puede ser reinvertido en áreas críticas del negocio, como la compra de inventario, el pago a proveedores, la inversión en tecnología o, simplemente, para mantener una posición de caja saludable ante la incertidumbre.

El Proceso para Solicitar la Disminución: ¿Cómo y Cuándo?

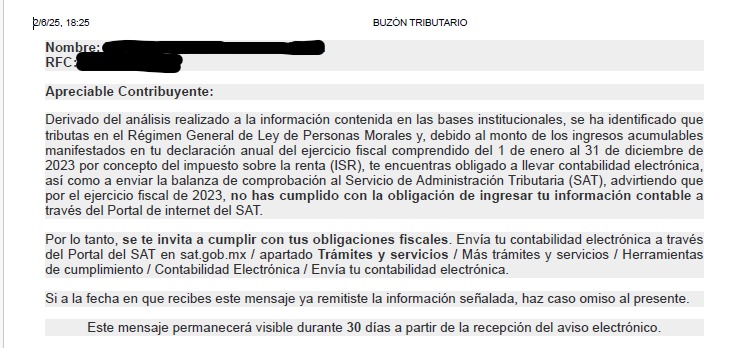

Para acceder a este beneficio, los contribuyentes deben presentar una solicitud formal ante el Servicio de Administración Tributaria (SAT). El trámite debe realizarse al menos un mes antes de la fecha en que se deba efectuar el pago que se busca disminuir. Por ejemplo, para reducir el pago provisional de julio, la solicitud deberá presentarse a más tardar el 17 de julio.

Los requisitos para la solicitud, que generalmente se presenta a través del Buzón Tributario, son los siguientes:

- Formato 34: «Solicitud de Autorización para disminuir el monto de pagos provisionales», debidamente requisitado.

- Escrito libre: En este documento se deben detallar los hechos y las circunstancias que motivan la solicitud, explicando por qué se estima que el coeficiente de utilidad del ejercicio en curso será menor al que se está aplicando.

- Papeles de trabajo: Es fundamental adjuntar la documentación que soporte la estimación del nuevo coeficiente de utilidad. Esto incluye una proyección de los ingresos y las deducciones para el cierre del ejercicio, así como el cálculo del ISR estimado.

- Identificación oficial vigente del representante legal.

- Poder notarial que acredite las facultades del representante legal.

El SAT evaluará la solicitud y podrá autorizar, negar o autorizar parcialmente la disminución.

El Doble Filo: Un Análisis Financiero Detallado del Riesgo

Si bien la disminución de los pagos provisionales ofrece un respiro en la liquidez, también conlleva un riesgo financiero que debe ser cuidadosamente ponderado: el pago de recargos y actualizaciones si la estimación resulta incorrecta.

Si al presentar la declaración anual, el ISR causado resulta superior a los pagos provisionales efectuados (incluso con la disminución autorizada), la diferencia deberá cubrirse con la correspondiente actualización por inflación y los recargos por mora.

Ejemplo Práctico:

Imaginemos una empresa, «Comercializadora del Valle, S.A. de C.V.», que en 2024 obtuvo una utilidad fiscal que resultó en un coeficiente de utilidad del 0.15. Para 2025, sus pagos provisionales se calculan con base en ese coeficiente.

- Ingresos nominales de enero a junio de 2025: $10,000,000 MXN.

- Utilidad fiscal estimada para pagos provisionales (sin disminución): $10,000,000 * 0.15 = $1,500,000 MXN.

- ISR provisional acumulado a junio: $1,500,000 * 30% = $450,000 MXN.

A mediados de 2025, la empresa proyecta que, debido a nuevas condiciones de mercado, su coeficiente de utilidad para todo el año será del 0.10. Solicita y obtiene la autorización para disminuir sus pagos provisionales a partir de julio.

Efecto Positivo en el Flujo de Efectivo (julio-diciembre): La empresa pagará un 33.3% menos de ISR provisional en la segunda mitad del año, liberando flujo de efectivo mensual.

El Escenario de Riesgo: Al cierre del ejercicio, la empresa presenta su declaración anual y resulta que su coeficiente de utilidad real no fue del 0.10, sino del 0.12.

- Ingresos nominales totales de 2025: $20,000,000 MXN.

- ISR que debió pagar provisionalmente (con el coeficiente real): $20,000,000 * 0.12 * 30% = $720,000 MXN.

- ISR que pagó provisionalmente (con la disminución): ($10,000,000 * 0.15 * 30%) + ($10,000,000 * 0.10 * 30%) = $450,000 + $300,000 = $750,000 MXN. En este caso hipotético, pagó ligeramente de más, pero si el coeficiente real hubiera sido, por ejemplo, de 0.18, la situación sería muy diferente.

Escenario con Desviación Negativa: Supongamos que el coeficiente real fue del 0.18.

- ISR que debió pagar provisionalmente: $20,000,000 * 0.18 * 30% = $1,080,000 MXN.

- Diferencia a cargo: $1,080,000 – $750,000 = $330,000 MXN.

Sobre esta diferencia de $330,000, la empresa deberá calcular la actualización desde la fecha en que debió realizarse cada pago y hasta el cierre del ejercicio, además de los recargos por mora correspondientes. La tasa de recargos mensual puede ser significativa, convirtiendo el ahorro temporal en un costo financiero considerable.

Consideraciones Estratégicas: ¿Es la Decisión Correcta para su Empresa?

La decisión de solicitar la disminución de los pagos provisionales de ISR debe ser el resultado de un análisis estratégico y no de una reacción impulsiva a una necesidad de liquidez. A continuación, se presentan algunas consideraciones clave:

- Precisión de las Proyecciones Financieras: La piedra angular de esta estrategia es la capacidad de la empresa para proyectar con un alto grado de certeza sus ingresos y gastos para el resto del año. Unas proyecciones demasiado optimistas o pesimistas pueden llevar a una decisión equivocada.

- Análisis de Sensibilidad: Es recomendable realizar un análisis de escenarios. ¿Qué sucede si los ingresos son un 10% menores a lo proyectado? ¿Y si los costos aumentan inesperadamente? Evaluar el impacto de estas variaciones en el cálculo final del ISR es fundamental.

- Costo de Oportunidad del Capital: Compare el costo financiero potencial de los recargos y actualizaciones contra el beneficio que podría generar la liquidez adicional. Si los fondos liberados se invierten en un proyecto con un alto retorno, podría justificarse el riesgo.

- Historial y Relación con el SAT: Una solicitud bien fundamentada y transparente puede fortalecer la imagen de la empresa como un contribuyente cumplido. Por el contrario, errores constantes en las estimaciones podrían generar un mayor escrutinio por parte de la autoridad fiscal.

En conclusión, la disminución de los pagos provisionales de ISR es una herramienta fiscal poderosa para la gestión del flujo de efectivo. Sin embargo, su uso exige una planificación financiera meticulosa y una comprensión clara de los riesgos involucrados. Un análisis conservador y bien documentado es la mejor póliza de seguro para garantizar que un beneficio a corto plazo no se traduzca en un problema financiero a largo plazo. Antes de tomar una decisión, la asesoría de un profesional fiscal es, más que una recomendación, una necesidad.