La Guía Definitiva de Software Contable en la Nube en México (2025):

Análisis, Comparativa y Futuro Digital

1. Introducción: La Transformación Inevitable de la Contabilidad en México

El Punto de Inflexión Digital

La contabilidad en México ha cruzado un umbral decisivo. Lejos de ser una función administrativa estática y relegada al back-office, se ha transformado en el epicentro dinámico para la toma de decisiones estratégicas. La migración hacia soluciones en la nube ya no es una tendencia emergente, sino un imperativo categórico para la supervivencia y el crecimiento. Esta transición masiva está impulsada por una confluencia de fuerzas ineludibles: por un lado, la necesidad intrínseca de eficiencia y competitividad en un mercado globalizado y, por otro, la sofisticación y omnipresencia de la fiscalización digital por parte del Servicio de Administración Tributaria (SAT).

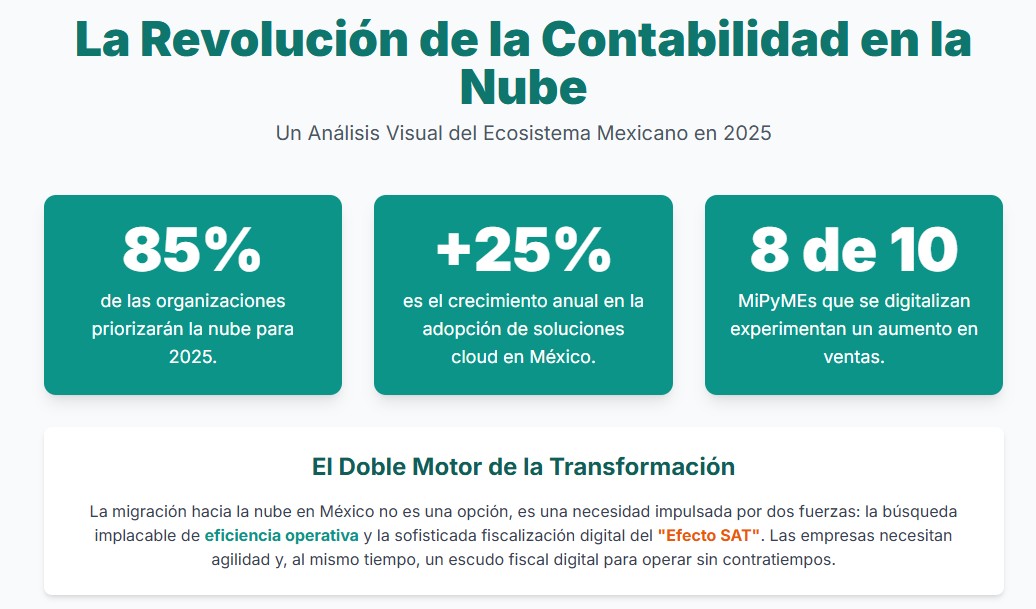

Las cifras confirman la magnitud de este cambio. Se estima que para el año 2025, el 85% de las organizaciones a nivel global priorizarán sus operaciones a través de la nube.1 En México, este movimiento es aún más palpable, con un crecimiento anual sostenido superior al 25% en la demanda y adopción de soluciones

cloud.2 Esta revolución tecnológica no solo está reconfigurando las operaciones internas de las empresas, sino que está posicionando a México como un ecosistema empresarial más inteligente y conectado, con un impacto directo en sectores clave como el financiero, manufacturero y de telecomunicaciones.3

El Doble Motor de la Transformación: Eficiencia y el «Efecto SAT»

Dos motores principales alimentan esta migración acelerada. El primero es la búsqueda incesante de eficiencia empresarial. Las soluciones en la nube ofrecen beneficios tangibles e inmediatos: una drástica reducción de costos al eliminar la necesidad de invertir en infraestructura de servidores locales, una agilidad operativa sin precedentes, escalabilidad bajo demanda para adaptarse al crecimiento del negocio y, fundamentalmente, el acceso a información financiera en tiempo real desde cualquier dispositivo y ubicación.4 La conexión entre digitalización y éxito es directa: un estudio de CONTPAQi revela que 8 de cada 10 Micro, Pequeñas y Medianas Empresas (MiPyMEs) que implementan procesos digitales experimentan un aumento en sus ventas, otorgándoles una ventaja competitiva crucial.1

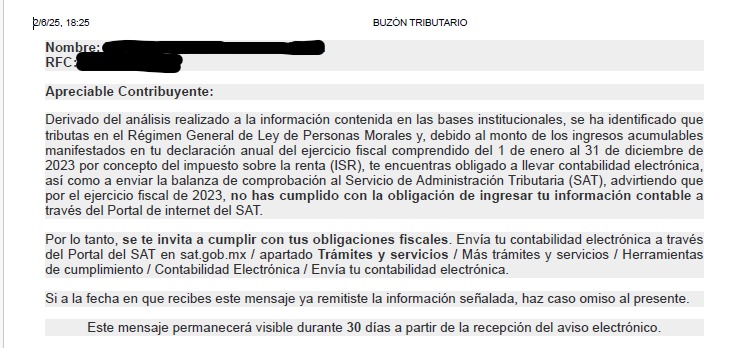

El segundo motor, y quizás el catalizador más potente en el contexto mexicano, es lo que podría denominarse el «Efecto SAT». La autoridad fiscal ha evolucionado hacia una entidad cada vez más digitalizada, cuya capacidad de revisión y fiscalización ha crecido exponencialmente.8 La Contabilidad Electrónica, con la obligación de enviar periódicamente el catálogo de cuentas y la balanza de comprobación en formato XML, no es una opción, sino una regla de operación.9 El cumplimiento riguroso de normativas como el Comprobante Fiscal Digital por Internet (CFDI) en su versión 4.0, la Declaración Informativa de Operaciones con Terceros (DIOT) y el complejo Complemento Carta Porte, se ha convertido en el costo de entrada para operar legalmente en el país.

La Convergencia de Necesidades

La decisión de adoptar un software contable en la nube ha dejado de ser una mera elección tecnológica para convertirse en una decisión estratégica de negocio. Se sitúa en la intersección exacta donde convergen la optimización de operaciones, la gestión de riesgos fiscales y la planificación del crecimiento. Inicialmente, las empresas se sentían atraídas por los beneficios de costo y flexibilidad que ofrecía la nube.4 De forma paralela, el SAT intensificaba su fiscalización digital, transformando el cumplimiento en una tarea compleja y de alto riesgo, donde un error puede costar caro en multas y recargos.8

Estos dos caminos, antes paralelos, ahora han convergido en un único punto. Una empresa no puede ser verdaderamente eficiente si sus operaciones son interrumpidas por una auditoría o una multa del SAT. Del mismo modo, no puede cumplir de manera eficiente con las exigencias del fisco utilizando herramientas manuales o sistemas de escritorio obsoletos. Por lo tanto, el software contable en la nube emerge como la solución unificada para este doble desafío. La plataforma ideal no solo optimiza la operación del negocio, sino que actúa como un escudo fiscal digital, automatizando el cumplimiento y minimizando el riesgo.1 Esta convergencia es el núcleo que define y dinamiza el mercado mexicano de software contable en la actualidad.

2. El Ecosistema del Software Contable Mexicano: Jugadores Clave y sus Filosofías

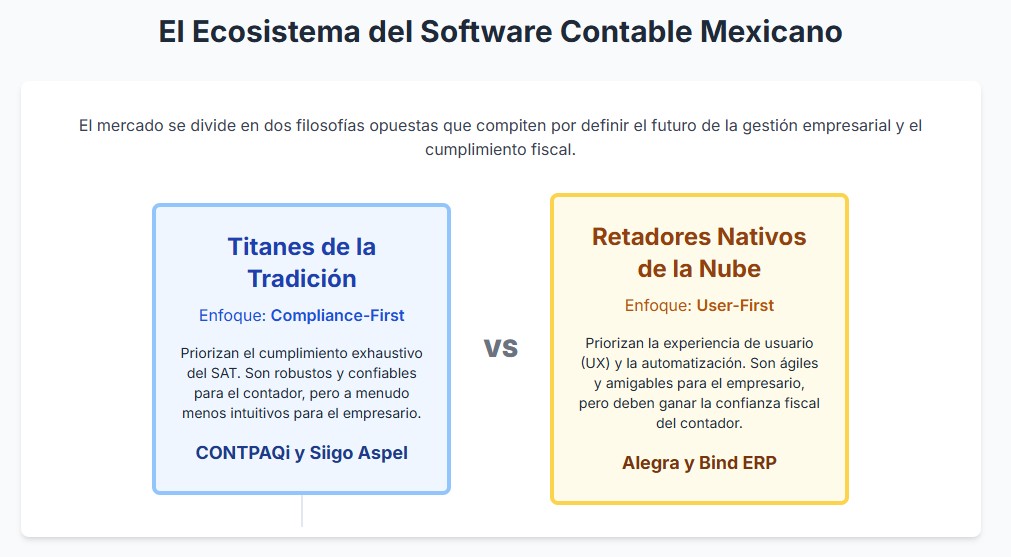

El mercado de software contable en México no es homogéneo. Para entenderlo, es crucial segmentarlo no solo por el nombre de los proveedores, sino por su filosofía de diseño y el público al que se dirigen. Este marco de entendimiento revela un panorama fascinante de competencia y evolución.

Los Titanes de la Tradición: El Dominio del Cumplimiento Fiscal

En la cima del mercado se encuentran CONTPAQi y Siigo Aspel, los líderes históricos que gozan de la confianza de la gran mayoría de los contadores en México.11 Con décadas de experiencia, su propuesta de valor se ha construido sobre una base de robustez y una garantía casi absoluta de cumplimiento con las complejas y siempre cambiantes regulaciones del SAT.11

Su principal fortaleza es una profunda «tropicalización»; sus sistemas están diseñados desde cero para el entorno fiscal mexicano. Ofrecen un cumplimiento exhaustivo que abarca el Anexo 24 de la Contabilidad Electrónica, la generación de la DIOT, el cumplimiento de las Normas de Información Financiera (NIF) y un vasto ecosistema de módulos que se integran entre sí (Nóminas, Bancos, Administración).11 Además, cuentan con una extensa red de distribuidores certificados que ofrecen soporte e implementación en todo el país.19

Sin embargo, esta fortaleza también da origen a su principal crítica. A menudo son percibidos como sistemas «hechos para contadores, no para empresarios».20 Su arquitectura, que históricamente proviene de software de escritorio, puede resultar menos intuitiva para el dueño de un negocio que busca agilidad. Las implementaciones pueden ser más largas y costosas, y la experiencia de usuario no siempre prioriza el acceso móvil o los dashboards de gestión en tiempo real que un empresario necesita para tomar decisiones rápidas.20 La reciente fusión de Siigo (una empresa latinoamericana con fuerte enfoque en la nube) y Aspel representa una consolidación masiva del mercado, en un intento por combinar la experiencia fiscal de Aspel con la agilidad tecnológica de la nube de Siigo.23

Los Retadores Nativos de la Nube: La Revolución de la Experiencia de Usuario

En oposición directa a los titanes, emerge una nueva ola de jugadores nacidos 100% en la nube (SaaS), como Alegra, Bind ERP, Contalink, Miskuentas y Contadigital.24 Su filosofía de diseño es radicalmente diferente: priorizan la experiencia del usuario (UX), la facilidad de uso, la colaboración en tiempo real, el acceso móvil y la integración nativa con el ecosistema digital moderno, como plataformas de e-commerce (Tiendanube, Mercado Libre) y pasarelas de pago.28

Su propuesta de valor se centra en la automatización inteligente. Plataformas como Alegra y Miskuentas destacan explícitamente el uso de Inteligencia Artificial (IA) para automatizar hasta el 80% de las tareas contables, como la clasificación de gastos o la creación de pólizas.24 Ofrecen modelos de precios flexibles por suscripción mensual y prometen una implementación mucho más ágil y económica.25 Su principal desafío es monumental: deben ganarse la confianza del gremio contable tradicional, demostrando que su agilidad y amigabilidad no comprometen la robustez fiscal que los contadores demandan y que los sistemas tradicionales garantizan.

Los Gigantes Internacionales y la Lección de la «Tropicalización»

Proveedores globales como SAP, Oracle y Zoho Books también tienen presencia en México, pero generalmente atienden a grandes corporativos o a nichos de mercado muy específicos.3 Su poder reside en una escalabilidad global y funcionalidades de Planificación de Recursos Empresariales (ERP) extremadamente avanzadas. Sin embargo, su talón de Aquiles en el mercado de las PyMEs mexicanas es la «tropicalización». Adaptar estas plataformas globales a las minucias del SAT puede ser un proceso complejo y costoso, que a menudo requiere implementaciones personalizadas.33

El caso de estudio más elocuente es la salida de QuickBooks del mercado mexicano en 2023.21 A pesar de ser un líder mundial con una experiencia de usuario excepcional para los empresarios, fracasó por dos razones clave: no logró adaptar completamente su sistema a las complejidades fiscales del SAT y, crucialmente, no consiguió conquistar al gremio contable.20 Este episodio enseña una lección fundamental: en México, el cumplimiento fiscal no es una característica más del software; es el núcleo del producto.

El Duelo de Filosofías y el Puente Necesario

El panorama del software contable en México no es una simple competencia de características, sino un choque entre dos filosofías de diseño: Compliance-First (centrado en el contador y el cumplimiento) versus User-First (centrado en el empresario y la gestión).

Los sistemas tradicionales evolucionaron desde herramientas de escritorio cuyo propósito principal era generar los reportes correctos para el SAT. Su lógica, menús y flujos de trabajo reflejan esta herencia fiscal.20 Por el contrario, los sistemas nativos de la nube nacieron en la era del SaaS, donde la experiencia del usuario, la simplicidad y la integración son primordiales. Su lógica parte de la gestión del negocio (una venta, un gasto, un movimiento de inventario) y luego traduce esas operaciones a los asientos contables y requisitos fiscales correspondientes.27

Esta diferencia fundamental crea una brecha: los contadores se sienten seguros con las herramientas que hablan su «idioma» fiscal, mientras que los empresarios se frustran con sistemas que no les ofrecen visibilidad clara y en tiempo real de la salud de su negocio. El «santo grial» del software contable en México, por tanto, será la plataforma que logre construir un puente sobre esta brecha. Ya vemos movimientos estratégicos en esta dirección: CONTPAQi lanzando Contabiliza, su versión 100% en la nube diseñada para ser más amigable 16, y Bind ERP promocionando activamente su integración directa con CONTPAQi Contabilidad.30

El ganador a largo plazo no será el que mejor sirva a un lado del puente, sino el que mejor facilite la colaboración entre el contador y el empresario.

3. Análisis Comparativo a Profundidad: Desglosando las Soluciones Líderes

Para proporcionar una guía práctica y útil, esta sección se enfoca en un análisis detallado de los jugadores más relevantes para las PyMEs y despachos contables en México: CONTPAQi Contabiliza, las soluciones en la nube de Siigo Aspel, Alegra y Bind ERP.

Evaluación de Funcionalidades Críticas

- Automatización y Contabilidad Inteligente: La capacidad de automatizar tareas es un diferenciador clave. Todos los sistemas modernos permiten la creación de pólizas a partir de los archivos XML de las facturas. Sin embargo, los retadores nativos de la nube llevan esto un paso más allá. Plataformas como Alegra y Miskuentas utilizan IA para la clasificación automática de gastos, la conciliación bancaria inteligente y la generación de reportes predictivos, reduciendo significativamente la carga operativa manual.25 CONTPAQi Contabiliza también ha incorporado un generador de pólizas inteligente que aprende de los registros del usuario.38

- Gestión Multi-RFC y para Despachos: Para los contadores y despachos, la capacidad de gestionar múltiples clientes (múltiples RFCs) desde una única plataforma es esencial. CONTPAQi ha sido tradicionalmente fuerte en este aspecto, permitiendo manejar hasta 999 empresas con una sola licencia en sus versiones de escritorio.11 En el mundo de la nube, Alegra ha desarrollado una propuesta de valor muy atractiva para contadores, ofreciendo un plan con RFCs ilimitados, un panel multiempresa y un gestor de tareas con IA para organizar el trabajo del despacho.37

- Módulos Integrados (ERP Ligero): Muchas PyMEs no solo necesitan contabilidad, sino también gestionar otras áreas de su negocio. Aquí es donde algunos sistemas se expanden hacia funcionalidades de ERP. Bind ERP se posiciona claramente como un sistema integral, con módulos robustos para inventarios (costeo PEPS, promedios, lotes y pedimentos), producción, proyectos, compras y ventas.32 Siigo Aspel, con su portafolio de productos como SAE (Sistema Administrativo Empresarial), también ofrece una solución ERP completa, aunque a menudo a través de módulos separados que deben integrarse.17 Alegra y Contadigital también incluyen módulos de inventarios, punto de venta (POS) y CRM, aunque a menudo más orientados a empresas de servicios o comercio minorista.25

- Reportes y Cumplimiento de NIFs: Todas las soluciones serias del mercado mexicano generan los reportes financieros básicos (Estado de Resultados, Balance General, Flujo de Efectivo) en cumplimiento con las Normas de Información Financiera (NIF).14 La diferencia radica en la flexibilidad para personalizar estos reportes y la facilidad para exportarlos a formatos como Excel o PDF para un análisis más profundo.

- Ecosistema e Integraciones (APIs): La capacidad de un sistema para «hablar» con otras aplicaciones es crucial en el entorno digital actual. Bind ERP y Alegra destacan por su enfoque en un ecosistema abierto, ofreciendo integraciones nativas con plataformas de e-commerce como Tiendanube y Mercado Libre, pasarelas de pago como PayPal, y una API (Interfaz de Programación de Aplicaciones) que permite a los desarrolladores crear conexiones personalizadas.28 Esto permite, por ejemplo, que una venta en una tienda en línea se registre automáticamente en el sistema contable y de inventarios, eliminando la doble captura de datos.

Tabla de Valor #1: Comparativa Detallada de Funcionalidades (2025)

La siguiente tabla consolida información clave para permitir una comparación directa y objetiva de las funcionalidades críticas entre las principales plataformas.

|

Funcionalidad |

CONTPAQi Contabiliza |

Siigo Aspel (Nube/COI) |

Alegra (Plan PRO) |

Bind ERP (Plan Profesional) |

|

Cumplimiento Fiscal (SAT) |

|

|

|

|

|

Contabilidad Electrónica (Anexo 24) |

✔ |

✔ |

✔ |

✔ |

|

DIOT Automática |

✔ |

✔ |

✔ (con IA) |

✔ |

|

Cumplimiento RESICO |

✔ |

✔ |

✔ |

✔ |

|

Facturación CFDI 4.0 |

✔ |

✔ |

✔ |

✔ |

|

Complemento Carta Porte |

✔ |

✔ (en módulos como SAE) |

✔ |

✔ |

|

Automatización y IA |

|

|

|

|

|

Conciliación Bancaria Automática |

✔ |

✔ (en módulos como Bancos) |

✔ |

✔ |

|

Creación de Pólizas desde XML |

✔ |

✔ |

✔ |

✔ |

|

Clasificación de Gastos con IA |

Parcial (Aprende del usuario) |

No explícito |

✔ |

No explícito |

|

Gestión y Operaciones |

|

|

|

|

|

Gestión Multi-RFC (Despachos) |

✔ (Planes por RFC/Usuario) |

✔ (Hasta 999 empresas en COI) |

✔ (RFCs ilimitados en Plan Contador) |

✔ (Por usuario/empresa) |

|

Módulo de Inventarios Avanzado |

No |

✔ (en SAE) |

✔ (Multibodega, variantes) |

✔ (Lotes, pedimentos, series) |

|

Módulo de Producción |

No |

✔ (en SAE) |

No |

✔ |

|

Módulo de Proyectos |

No |

No |

No |

✔ |

|

CRM Integrado |

No |

Parcial (en SAE) |

✔ |

✔ |

|

Conexión con E-commerce |

No nativa |

No nativa |

✔ (Zapier, API) |

✔ (Nativa y API) |

|

App Móvil Funcional |

No (Visor web) |

✔ (ADM App) |

✔ |

✔ (Visor web) |

|

Generales |

|

|

|

|

|

API para Integraciones |

Limitada |

Limitada |

✔ |

✔ |

|

Reportes NIF |

✔ |

✔ |

✔ |

✔ |

Fuentes: 11

Tabla de Valor #2: Comparativa de Precios y Planes (2025)

El precio es un factor decisivo. Esta tabla desglosa los modelos de suscripción para transparentar el costo real de cada solución, basándose en planes comparables para una PyME en crecimiento.

|

Concepto de Costo |

CONTPAQi Contabiliza (Inicial) |

Siigo Aspel COI (1 Usuario) |

Alegra (Plan PRO) |

Bind ERP (Profesional) |

|

Modelo de Pago |

Anual |

Anual o Mensual |

Mensual o Anual |

Mensual, Trimestral o Anual |

|

Precio Base Anual (aprox.) |

$4,390 MXN 16 |

$4,956 MXN ($413/mes) 18 |

$16,788 MXN ($1,399/mes) 29 |

$16,680 MXN ($1,390/mes) 36 |

|

Usuarios Incluidos |

1 |

1 |

3 (+1 Contador) |

3 |

|

Costo Usuario Adicional (Anual) |

$1,790 MXN (en plan equipo) 35 |

Varía según sistema y plan |

Incluido en planes superiores |

$2,580 MXN 36 |

|

Límite de Timbres/Documentos |

Ilimitados 43 |

Ilimitado (en COI) |

500 facturas/mes |

Descarga 2,000 XMLs/mes |

|

Costo Módulos Adicionales |

Requiere otros sistemas (ej. Nóminas) |

Requiere otros sistemas (ej. SAE, NOI) |

Incluido (POS, Inventarios) |

Incluido (Inventarios, Proyectos) |

|

Almacenamiento Incluido |

Limitado (en plan equipo) 35 |

Depende del servidor local |

No especificado |

5 GB (Plan Total) 36 |

|

Costo de Implementación |

Generalmente requiere distribuidor |

Generalmente requiere distribuidor |

Auto-implementable, sin costo |

Incluida 30 |

Nota: Los precios son aproximados y pueden variar. Se recomienda consultar directamente a los proveedores para obtener una cotización actualizada. Fuentes:.16

4. Seguridad y Cumplimiento: Los Pilares de la Confianza en la Nube

Una de las barreras más significativas para la adopción de la nube en México es la percepción de inseguridad.4 Sin embargo, un análisis detallado revela que, para la mayoría de las PyMEs, la seguridad ofrecida por proveedores especializados es sustancialmente superior a la que podrían lograr por sí mismos.

Desmitificando los Miedos: ¿Es la Nube Menos Segura que mi Servidor Local?

El temor a que los datos estén «en manos de terceros» 5 es comprensible, pero a menudo se basa en una comparación errónea. Un servidor local en una oficina está expuesto a múltiples riesgos: robo físico del equipo, incendios, inundaciones, fallas de hardware, falta de respaldos consistentes y una mayor vulnerabilidad a ciberataques como el ransomware si no se gestiona por expertos.

En contraste, los proveedores de software contable en la nube invierten en una arquitectura de seguridad de nivel empresarial. Implementan medidas avanzadas como cifrado de datos, autenticación multifactor y respaldos automáticos y redundantes en múltiples ubicaciones geográficas.44 Esto significa que incluso en caso de un desastre natural que afecte un centro de datos, la información permanece segura y accesible. La infraestructura robusta y los equipos de ciberseguridad dedicados 24/7 que ofrecen estos proveedores superan con creces las capacidades de una PyME promedio.46

Análisis de la Arquitectura de Seguridad de los Proveedores

- Infraestructura de Clase Mundial: La mayoría de los proveedores serios en México no construyen sus propios centros de datos. En su lugar, alojan sus aplicaciones en plataformas de nube líderes a nivel mundial como Amazon Web Services (AWS) o Microsoft Azure.25 Alegra, por ejemplo, utiliza explícitamente los servidores de Amazon, los mismos que usan empresas como Netflix o la NASA.47 Contadigital se respalda en la infraestructura de Microsoft Azure.25 Esto significa que heredan todas las capas de seguridad física y de red de estos gigantes tecnológicos.

- Encriptación de Datos: Un pilar fundamental de la seguridad en la nube es la encriptación. Los datos se protegen de dos maneras: en tránsito, utilizando protocolos como SSL/TLS para que la comunicación entre el navegador del usuario y el servidor sea segura, y en reposo, cifrando la información directamente en las bases de datos. Esto garantiza que, incluso si un atacante lograra acceder a los servidores, los datos serían ilegibles y, por tanto, inútiles.46

- Certificaciones y Cumplimiento: Las certificaciones de terceros son una forma objetiva de validar las prácticas de seguridad de un proveedor. En este ámbito, CONTPAQi destaca al poseer la certificación ISO/IEC 27001, un estándar reconocido internacionalmente para la gestión de la seguridad de la información.49 Esta certificación demuestra un compromiso formal con la integridad, disponibilidad y confidencialidad de los datos de sus clientes y sirve como un poderoso diferenciador y un punto de confianza para las empresas que evalúan sus servicios.

- Control de Acceso y Responsabilidad del Usuario: Más allá de la infraestructura, la seguridad también depende de las funcionalidades a nivel de aplicación. Herramientas como la autenticación de dos factores (2FA), ofrecida por plataformas como Alegra, añaden una capa crítica de protección al requerir un segundo código (generalmente desde un teléfono móvil) para iniciar sesión, protegiendo la cuenta incluso si la contraseña es robada.50 La gestión granular de roles y permisos de usuario, presente en la mayoría de las plataformas, permite a los administradores controlar exactamente a qué información puede acceder cada empleado, minimizando el riesgo de fugas de datos.51

Garantía de Cumplimiento Fiscal Continuo

La seguridad en el contexto mexicano también significa seguridad de cumplimiento. El modelo SaaS (Software como Servicio) ofrece una ventaja crucial: las actualizaciones son automáticas y centralizadas. Cuando el SAT anuncia un cambio en la normativa, como una nueva versión del CFDI o del Complemento Carta Porte, es responsabilidad del proveedor actualizar la plataforma. Esta actualización se despliega simultáneamente para todos los usuarios, garantizando que siempre operen bajo la última regulación sin que la empresa tenga que realizar instalaciones manuales o contratar consultores.10 Este modelo transfiere eficazmente el riesgo tecnológico y de cumplimiento normativo de la PyME al proveedor de software.

En última instancia, si bien los proveedores de la nube ofrecen una fortaleza digital, la seguridad de la cuenta final es una responsabilidad compartida. Un proveedor puede tener la infraestructura más segura del mundo, pero si un usuario utiliza una contraseña débil como «123456», la comparte o es víctima de un correo de phishing, la seguridad de la cuenta se ve comprometida.53 Por ello, la elección de un proveedor seguro es el primer paso, pero debe ir acompañada de la capacitación del personal en prácticas básicas de ciberseguridad. Proteger el activo más valioso de la empresa —su información financiera— es un esfuerzo conjunto.54

5. La Migración a la Nube: Una Guía Estratégica Paso a Paso

Migrar la contabilidad a la nube es un proyecto de transformación que, si se planifica correctamente, puede ejecutarse de manera fluida y exitosa. Abordar este proceso con una hoja de ruta clara es fundamental para superar los desafíos comunes como la falta de experiencia, los costos ocultos o la resistencia al cambio.56

Fase 1: Evaluación y Planificación Estratégica

- Auditoría Interna y Definición de Objetivos: Antes de evaluar proveedores, la empresa debe mirar hacia adentro. Es crucial realizar una auditoría de los procesos contables actuales para identificar cuellos de botella, ineficiencias y puntos débiles. A partir de este diagnóstico, se deben definir objetivos claros y cuantificables para la migración. Por ejemplo: «reducir el tiempo de cierre contable mensual en un 40%», «obtener reportes de ventas en tiempo real» o «automatizar el 90% de la conciliación bancaria».59

- Limpieza y Organización de Datos: Este es uno de los pasos más críticos y a menudo subestimados. Un principio fundamental en tecnología es «basura entra, basura sale». Migrar datos desorganizados, duplicados u obsoletos al nuevo sistema solo perpetuará los problemas. Es indispensable realizar una auditoría exhaustiva de la información financiera existente, depurar catálogos de clientes y productos, y estandarizar formatos para asegurar una importación limpia y precisa.59

- Establecimiento de un Presupuesto Realista: El costo de la migración va más allá de la suscripción mensual o anual del software. El presupuesto debe contemplar también los costos indirectos, como las horas del personal que se dedicarán al proyecto, la posible necesidad de contratar consultores externos para la implementación (especialmente con sistemas más complejos) y la inversión en capacitación para todo el equipo.57

Fase 2: Selección del Proveedor Adecuado

- Criterios de Selección Holísticos: La elección no debe basarse únicamente en el precio o en una lista de características. Es vital evaluar la calidad y disponibilidad del soporte técnico, la escalabilidad de la plataforma (¿podrá crecer con mi negocio?), la reputación del proveedor en el mercado mexicano y, fundamentalmente, su capacidad de integración con el ecosistema de software que la empresa ya utiliza (CRM, e-commerce, etc.).59

- Aprovechar Pruebas y Demostraciones: La mayoría de los proveedores serios, como Alegra, Bind ERP y CONTPAQi, ofrecen periodos de prueba gratuitos o demostraciones guiadas.24 Este es un recurso invaluable que debe ser aprovechado al máximo. Permite que el equipo clave (el contador, el gerente de finanzas, el dueño del negocio) pueda interactuar con la plataforma, evaluar su usabilidad y «sentir» si se adapta a sus flujos de trabajo antes de firmar un contrato.

Fase 3: Implementación y Gestión del Cambio

- Plan de Migración Gradual: En lugar de un cambio abrupto o «big bang», que puede interrumpir gravemente las operaciones, es recomendable planificar una migración por fases. Se puede comenzar con un módulo (ej. facturación) o un área de la empresa. Es crucial establecer una fecha de corte clara y definitiva, como el primer día de un nuevo mes o trimestre fiscal, a partir de la cual todas las nuevas operaciones se registrarán exclusivamente en el nuevo sistema.58

- Capacitación y Comunicación: La tecnología solo es efectiva si las personas la utilizan correctamente. La resistencia al cambio es un obstáculo real, y la mejor forma de superarlo es con una capacitación exhaustiva y una comunicación transparente.56 Se deben organizar sesiones de formación, proporcionar manuales y tutoriales, y establecer un canal de soporte interno para resolver dudas durante las primeras semanas de uso.59

- Verificación y Puesta en Marcha: Una vez que los datos históricos han sido migrados, el paso final antes de operar al 100% es la verificación. Se debe generar un balance de comprobación en el nuevo sistema y compararlo meticulosamente con el balance final del sistema antiguo para asegurar la integridad y exactitud de la información. Realizar pruebas de todos los flujos de trabajo críticos (emitir una factura, registrar un gasto, conciliar una cuenta) es indispensable antes de dar por concluida la migración.60

Nota Crítica sobre Reseñas de Usuarios

Al investigar opciones, es tentador recurrir a plataformas de reseñas de software como Capterra. Sin embargo, es imperativo abordar estas fuentes con un alto grado de escepticismo. Existen numerosas acusaciones y evidencias que sugieren que estas plataformas pueden estar comprometidas por reseñas falsas o incentivadas económicamente, y por modelos de negocio «pay-to-play» donde los proveedores pagan por una mayor visibilidad.64 Se recomienda utilizar estos sitios principalmente para descubrir nombres de software y obtener una visión general de las características que ofrecen. La decisión final nunca debe basarse ciegamente en calificaciones de estrellas, sino en la experiencia directa obtenida a través de demostraciones, el análisis de expertos independientes y las recomendaciones de colegas de confianza en la industria.

6. El Futuro ya está Aquí: Inteligencia Artificial y Contabilidad Predictiva

La conversación sobre el futuro de la contabilidad ha dejado de ser una especulación para convertirse en una realidad tangible, impulsada por la integración de la Inteligencia Artificial (IA) en las plataformas en la nube. Esta tecnología está redefiniendo el alcance y el valor de la función contable.

De la Automatización a la Predicción

La primera ola de innovación en software contable se centró en la automatización de tareas repetitivas. La IA representa la siguiente fase evolutiva, moviendo el enfoque de lo retrospectivo a lo prospectivo.66 La verdadera revolución no reside solo en acelerar la entrada de datos, sino en la capacidad de los sistemas para realizar análisis predictivos. Esto incluye la habilidad de analizar datos históricos para estimar flujos de efectivo futuros, predecir tendencias de ventas con base en la estacionalidad, identificar riesgos financieros antes de que se materialicen y modelar diferentes escenarios fiscales para optimizar la carga tributaria.67

Una tendencia emergente en este campo es el concepto de FinOps (Gestión Financiera en la Nube), donde la IA se utiliza para ayudar a las empresas a analizar y optimizar de manera inteligente su gasto en recursos digitales, asegurando que cada peso invertido en tecnología genere el máximo retorno.70

Casos de Uso Prácticos en el Mercado Mexicano

Esta transformación no es una visión lejana; ya está ocurriendo en el software disponible en México:

- Miskuentas ha posicionado su oferta en torno a la IA, prometiendo automatizar hasta el 80% del registro manual de información mediante algoritmos inteligentes para la clasificación de gastos, que aprenden y se adaptan a las operaciones de cada empresa.31

- Alegra ha integrado la IA de múltiples maneras innovadoras. Su plataforma puede generar resúmenes automáticos de reportes financieros, destacando los puntos clave para una toma de decisiones más rápida. Permite a los usuarios crear facturas dictando con la voz o enviando un simple mensaje de WhatsApp, y puede extraer datos de documentos PDF, como una Constancia de Situación Fiscal, para crear un nuevo cliente o proveedor automáticamente. Además, cuenta con un «auditor inteligente» que analiza el historial de operaciones para detectar acciones críticas o inusuales que podrían indicar un riesgo.27

- Detección de Fraude y Errores: A un nivel más profundo, los algoritmos de IA pueden analizar miles de transacciones en tiempo real para identificar patrones anómalos o desviaciones que podrían ser invisibles para el ojo humano. Esto fortalece drásticamente el control interno, ayudando a prevenir fraudes financieros y a detectar errores costosos antes de que impacten los estados financieros.66

El Nuevo Rol del Contador: De Registrador a Estratega

La implicación más profunda de la IA en la contabilidad es la redefinición del rol del profesional contable. La IA no reemplazará a los contadores; por el contrario, los potenciará, liberándolos de las tareas manuales, repetitivas y de bajo valor que han consumido su tiempo históricamente.

El proceso es claro: la captura de datos, la conciliación de cuentas y la generación de reportes de cumplimiento están siendo asumidas progresivamente por la automatización y la IA.66 Esto libera una cantidad significativa de horas que ahora pueden ser reinvertidas en actividades de un valor estratégico mucho mayor: el análisis profundo de los datos, la planificación fiscal proactiva, el asesoramiento de negocio y, lo más importante, la interpretación del «porqué» detrás de los números para guiar a la empresa hacia la rentabilidad y el crecimiento sostenible.63

En este nuevo paradigma, el contador del futuro (y del presente) es un asesor de negocios que utiliza la tecnología como su principal herramienta de análisis. Para las empresas, una inversión en tecnología contable avanzada se convierte, en esencia, en una inversión en el desarrollo de su talento financiero, permitiendo que el equipo se enfoque en el trabajo significativo que realmente impulsa el valor del negocio.63

7. Conclusión y Recomendaciones Finales: Tomando la Decisión Correcta

La elección de un software contable en la nube es una de las decisiones tecnológicas más importantes que una PyME o un despacho contable puede tomar en México. No existe una única «mejor» solución, sino la solución «correcta» para cada perfil de negocio específico. Basado en el análisis exhaustivo, es posible trazar algunas recomendaciones claras.

Resumen de Perfiles Ideales

- Para el Despacho Contable Tradicional o el Contador que valora la Robustez Fiscal por encima de todo: CONTPAQi Contabiliza o Siigo Aspel COI representan la transición más natural. Estas plataformas ofrecen la seguridad y la profundidad en el cumplimiento fiscal a la que están acostumbrados, respaldadas por décadas de experiencia en el mercado mexicano, pero ahora con los beneficios de accesibilidad y colaboración de la nube.

- Para la PyME de Servicios, la Startup Tecnológica o el Emprendedor Moderno: Alegra o Zoho Books son opciones excepcionales. Su fortaleza radica en la facilidad de uso, una interfaz intuitiva, un bajo costo inicial con planes mensuales flexibles, y potentes herramientas de facturación, gestión financiera y colaboración. Su enfoque en la experiencia del usuario y la automatización con IA las hace ideales para negocios ágiles.

- Para la Comercializadora, Distribuidora o Empresa de Manufactura Ligera: Bind ERP se destaca claramente en este segmento. Su naturaleza de ERP ligero, con módulos más robustos de inventarios (manejo de lotes, pedimentos, series), compras, y producción, ofrece una solución integral que va más allá de la contabilidad para gestionar el núcleo de las operaciones comerciales y productivas.

- Para la Empresa que busca lo Mejor de Ambos Mundos: Una estrategia híbrida puede ser la más poderosa. Utilizar una plataforma como Bind ERP para la gestión operativa diaria del negocio (ventas, inventarios, finanzas) y conectarla con CONTPAQi Contabilidad a través de su integración directa 30, permite que el empresario tenga la visibilidad y agilidad que necesita, mientras que el contador puede realizar el cierre fiscal en la herramienta con la que se siente más seguro y que le garantiza el máximo cumplimiento.

Reflexión Final

La contabilidad en la nube, ahora potenciada por la Inteligencia Artificial, está catalizando una transformación fundamental. Está convirtiendo la función contable de una obligación retrospectiva y centrada en el cumplimiento, en un motor de inteligencia de negocio prospectivo y estratégico. La elección correcta del software ya no es simplemente una cuestión de mejorar la eficiencia. Es una inversión fundamental en la resiliencia, la agilidad y la competitividad futura de cualquier empresa que aspire a prosperar en el dinámico y digitalizado mercado mexicano.

Fuentes citadas

- Tres tendencias para la adopción de la nube de la segunda mitad de 2024, acceso: julio 5, 2025, https://portalerp.com.mx/tres-tendencias-para-la-adopcion-de-la-nube-contpaqi

- La demanda y adopción de soluciones en la nube tiene un crecimiento anual superior al 25% en México, revela estudio de TGT ISG – Edomex Al Día, acceso: julio 5, 2025, https://edomexaldia.com/la-demanda-y-adopcion-de-soluciones-en-la-nube-tiene-un-crecimiento-anual-superior-al-25-en-mexico-revela-estudio-de-tgt-isg/

- La nube en México: el panorama actual y lo que viene para 2025 – cio | ediworld, acceso: julio 5, 2025, https://iworld.com.mx/la-nube-en-mexico-el-panorama-actual-y-lo-que-viene-para-2025/

- Estado de la contabilidad en la nube en México – Control System, acceso: julio 5, 2025, https://controlsystem.mx/estado-de-la-contabilidad-en-la-nube-en-mexico/

- Contabilidad en la nube: ventajas y desventajas – Revista Veritas, acceso: julio 5, 2025, https://www.veritas.org.mx/Ambito-universitario/Ambito-universitario/contabilidad-en-la-nube-ventajas-y-desventajas

- ¿Qué es la adopción de la nube? | Glosario | HPE México, acceso: julio 5, 2025, https://www.hpe.com/mx/es/what-is/cloud-adoption.html

- México crece en adopción de tecnologías Cloud | Software y Gestión, acceso: julio 5, 2025, https://portalerp.com.mx/mexico-crece-en-adopcion-de-tecnologias-cloud

- Empresas se preparan ante un SAT más digital – Expansión, acceso: julio 5, 2025, https://expansion.mx/economia/2024/12/30/las-empresas-se-preparan-ante-un-sat-mas-digital

- La contabilidad electrónica en México: una guía completa – Zoho Blog, acceso: julio 5, 2025, https://www.zoho.com/blog/es-xl/books/contabilidad-electronica-mexico.html

- ¿Qué es la contabilidad electrónica y cómo ayuda a tu negocio? – Bind ERP, acceso: julio 5, 2025, https://bind.com.mx/blog/contabilidad-y-finanzas/que-es-la-contabilidad-electronica

- ¿Cuál es el mejor sistema contable en México? Top 4 de software – Soy Conta, acceso: julio 5, 2025, https://www.soyconta.com/mejor-sistema-contable-en-mexico/

- Proveedores de servicios de paqueteria contable y fiscal que operan en mexico. | PPT, acceso: julio 5, 2025, https://es.slideshare.net/MARIAGUADALUPEBAUTIS6/proveedores-de-servicios-de-paqueteria-contable-y-fiscal-que-operan-en-mexico

- Principales proveedores de servicios contables y fiscales en Mexico | PPT – SlideShare, acceso: julio 5, 2025, https://es.slideshare.net/slideshow/principales-proveedores-de-servicios-contables-y-fiscales-en-mexico/261175213

- Los tipos de software de contabilidad más usados en México – Integradora profesional, acceso: julio 5, 2025, https://integraprofesional.com/Tips/d/5/Los-tipos-de-software-de-contabilidad-mas-usados-en-Mexico

- Inicio | CONTPAQi® software empresarial y administrativo, acceso: julio 5, 2025, https://www.contpaqi.com/

- Mejores sistemas contables en México, acceso: julio 5, 2025, https://www.sistemas360.mx/post/mejores-sistemas-contables-en-m%C3%A9xico

- Software Administrativo y Contable para Empresas – Siigo | Aspel, acceso: julio 5, 2025, https://www.siigo.com/mx/

- Software contable integral para tu empresa | COI de Siigo Aspel, acceso: julio 5, 2025, https://www.siigo.com/mx/software-contable-aspel-coi/

- Gestión contable y administrativa eficaz – SIIGO Aspel – Brian Nishizaki – YouTube, acceso: julio 5, 2025, https://m.youtube.com/watch?v=80H_IHNoaS4&pp=0gcJCYUJAYcqIYzv

- Sistemas contables en México Contpaq y odoo – TAX ID, acceso: julio 5, 2025, https://taxid.mx/contpaqi-contabilidad-el-software-que-los-contadores-amamos-y-que-los-empresarios-odian/

- ¿Cuál es el mejor software contable en México? | 2025 – Programas de Contabilidad, acceso: julio 5, 2025, https://programascontabilidad.com/analisis-de-herramientas/mejor-software-contable-mexico/

- Siigo Aspel software contable vs Alegra – Programas de Contabilidad, acceso: julio 5, 2025, https://programascontabilidad.com/comparativas-de-software/siigo-aspel/

- Siigo Aspel: ¿una buena opción para tu contabilidad en México? – Facturación Electrónica, acceso: julio 5, 2025, https://todofacturaelectronica.com/siigo-aspel-contabilidad-mexico/

- Top software de contabilidad para empresas mexicanas en 2025 – Moonflow, acceso: julio 5, 2025, https://www.moonflow.ai/es-mx/blog/programas-de-contabilidad-mexico

- Contabilidad Electrónica del SAT en minutos – Contadigital®, acceso: julio 5, 2025, https://www.contadigital.mx/

- TOP 10 Software contable para pymes en México – ComparaSoftware, acceso: julio 5, 2025, https://www.comparasoftware.com/software-de-contabilidad-para-pymes

- ▷ El Software Contable que le da Poder a pymes en México – Alegra, acceso: julio 5, 2025, https://www.alegra.com/mexico/contabilidad/

- Bind ERP: qué es, ventajas, desventajas y precios – Tienda Nube, acceso: julio 5, 2025, https://www.tiendanube.com/blog/bind-erp/

- Conoce nuestros Planes | Software Contable y de facturación para Pymes – Alegra, acceso: julio 5, 2025, https://www.alegra.com/mexico/contabilidad/precios/

- ▷ Software ERP para PYMES México |【BIND ERP】, acceso: julio 5, 2025, https://bind.com.mx/

- misKuentas: El Mejor Software Contable de México, acceso: julio 5, 2025, https://www.miskuentas.com/

- 15 beneficios de usar Bind ERP, acceso: julio 5, 2025, https://bind.com.mx/blog/tecnologia-en-la-nube/beneficios-de-usar-bind-erp

- Los 12 Mejores ERP en México para 2025, acceso: julio 5, 2025, https://www.abprosystems.com/blog/211-los-mejores-erp-en-mexico-2025

- ᐅ Módulos ERP Mexicano – Bind ERP, acceso: julio 5, 2025, https://bind.com.mx/erp/administracion-de-modulos

- CONTPAQi Contabiliza Equipo – Contabilidad en la nube – ContaShop, acceso: julio 5, 2025, https://contashop.com.mx/products/contpaqi-contabiliza-equipo

- Precios – Bind ERP, acceso: julio 5, 2025, https://bind.com.mx/precios

- Software para despachos contables y contadores en México – Alegra, acceso: julio 5, 2025, https://www.alegra.com/mexico/contadores/

- Caracteristicas de CONTPAQi® Contabiliza – Compuflash, acceso: julio 5, 2025, https://www.compuflash.mx/caracteristicas-de-contpaqi-contabiliza

- Sistema para contadores #1 de México con plan todo en uno, acceso: julio 5, 2025, https://www.alegra.com/mexico/contadores/precios/

- Siigo Nube México | Nuevo Sistema Gestión Administrativa | Aspel, acceso: julio 5, 2025, https://www.siigo.com/mx/software-administrativo-en-la-nube/

- ▷ CONTPAQi Contabiliza | ¿Qué es y cómo usarlo? – Sermex Consultores, acceso: julio 5, 2025, https://sermexconsultores.com/2023/08/23/contpaqi-contabiliza-blog/

- Bind ERP: alternativa de software empresarial ante la salida de Gestionix – Experto PYME, acceso: julio 5, 2025, https://expertopyme.com/software-empresarial-bind-erp-o-gestionix/

- CONTPAQi Contabiliza – Plataforma | Soluciones Empresariales, acceso: julio 5, 2025, https://plataformai.com/shop/contpaqi-contabiliza-4

- tesk.mx, acceso: julio 5, 2025, https://tesk.mx/blog/software-contable-en-mexico-migrar-a-la-nube-es-la-mejor-opcion#:~:text=Seguridad%20de%20la%20informaci%C3%B3n,robos%20o%20p%C3%A9rdidas%20de%20datos.

- Como la contabilidad en la nube puede mejorar la seguridad financiera – Contarte.mx, acceso: julio 5, 2025, https://www.contarte.mx/post/como-la-contabilidad-en-la-nube-puede-mejorar-la-seguridad-financiera

- ¿Qué es la seguridad en la Nube? Innovación empresarial en México | Aspel – Siigo.com, acceso: julio 5, 2025, https://www.siigo.com/mx/blog/tecnologia-e-innovacion/que-es-seguridad-en-la-nube-cloud-security-empresarial-mexico/

- ¿Mi información en Alegra está segura? – General, acceso: julio 5, 2025, https://ayuda.alegra.com/es/est%C3%A1-segura-mi-informaci%C3%B3n-con-alegra

- Importancia en la seguridad de los datos – Contarte.mx, acceso: julio 5, 2025, https://www.contarte.mx/post/importancia-en-la-seguridad-de-los-datos

- Certificaciones CONTPAQi®, acceso: julio 5, 2025, https://www.contpaqi.com/certificaciones

- Conoce cómo activar la autenticación en dos pasos en tu cuenta de Alegra, acceso: julio 5, 2025, https://ayuda.alegra.com/es/conoce-como-activar-la-autenticacion-en-dos-pasos-en-tu-cuenta-de-alegra

- CONTPAQi® Contabilidad VS CONTPAQi® Contabiliza | Diferencias – Sermex Consultores, acceso: julio 5, 2025, https://sermexconsultores.com/2023/09/21/contpaqi-contabilidad-vs-contpaqi-contabiliza/

- Servidores virtuales Amazon seguros | Aspel – Siigo.com, acceso: julio 5, 2025, https://www.siigo.com/mx/servidores-virtuales-aspel/

- ¿Cómo reportar un incidente de seguridad de la información en Alegra? – México, acceso: julio 5, 2025, https://ayuda.alegra.com/es/c%C3%B3mo-reportar-un-incidente-de-seguridad-de-la-informaci%C3%B3n-en-alegra

- Encuesta Digital Trust Insights 2025, México | PwC MX, acceso: julio 5, 2025, https://www.pwc.com/mx/es/ciberseguridad/digital-trust.html

- Adopción digital Pymes México 2023, acceso: julio 5, 2025, https://www.telefonica.com.mx/wp-content/uploads/sites/14/2024/04/Resultados_Encuesta_-Adopcion_digital_en_Pymes_Mexico_2023.pdf

- Desafíos en la migración a la nube y cómo superarlos – Accon Software, acceso: julio 5, 2025, https://accon.com/blog/desafios-en-la-migracion-a-la-nube-y-como-superarlos/

- Los desafíos de la contabilidad en la nube – KTA Institute, acceso: julio 5, 2025, https://ktainstitute.com/desafios-de-contabilidad-en-la-nube/

- Los 5 principales desafíos de la migración a la nube – Check Point Software, acceso: julio 5, 2025, https://www.checkpoint.com/es/cyber-hub/cloud-security/what-is-cloud-migration/top-5-cloud-migration-challenges/

- Estos son los pasos para migrar a la contabilidad en la nube – Sage, acceso: julio 5, 2025, https://www.sage.com/es-es/blog/pasos-migrar-contabilidad-en-nube/

- ¿Cómo migrar a un nuevo software contable? Guía completa | Oman VAT | Zoho Books, acceso: julio 5, 2025, https://www.zoho.com/es-mx/books/academy/gestion-financiera/como-migrar-software-contable-guia.html

- Pasos para Migrar Contabilidad a Digital en México【2024】 – TAXO, acceso: julio 5, 2025, https://taxo.co/blog/pasos-clave-migracion-contabilidad-digital-mexico

- Plan Bind ERP: Ajustado a las Necesidades PYME, acceso: julio 5, 2025, https://bind.com.mx/blog/tecnologia-en-la-nube/plan-sistema-bind-erp

- Tres tendencias que transformarán la contabilidad y las finanzas en 2023 – Workday Blog, acceso: julio 5, 2025, https://blog.workday.com/es-mx/3-trends-will-reshape-accounting-finance-2023.html

- Is capterra good? – Quora, acceso: julio 5, 2025, https://www.quora.com/Is-capterra-good

- Is Capterra a scam? – Quora, acceso: julio 5, 2025, https://www.quora.com/Is-Capterra-a-scam

- Cómo la IA transformará los sistemas contables este 2025 – Tesk.mx, acceso: julio 5, 2025, https://tesk.mx/blog/como-la-inteligencia-artificial-transformara-los-sistemas-contables-este-2025

- ¿Cuál es el futuro de la contabilidad con la inteligencia artificial? – easyap, acceso: julio 5, 2025, https://www.easyap.com/blog/cual-es-el-futuro-de-la-contabilidad-con-la-inteligencia-artificial/

- Artículo “Contabilidad en línea: Tendencias para el 2024” – CalcImp, acceso: julio 5, 2025, https://calcimp.com/articulo-contabilidad-en-linea-tendencias-para-el-2024/

- 3 tendencias tecnológicas contables que marcarán el 2024 para las empresas mexicanas, acceso: julio 5, 2025, https://contpaqi.another.co/3-tendencias-tecnologicas-contables-que-marcaran-el-2024-para-las-empresas-mexicanas

- Tendencias en la nube que transformarán los negocios en México, acceso: julio 5, 2025, https://portalerp.com.mx/tendencias-en-la-nube-que-transformaran-los-negocios-del-futuro

- Software Administrativo para contadores | #1 en México – Alegra, acceso: julio 5, 2025, https://www.alegra.com/mexico/

- Lanzamiento Alegra IA: La nueva era de la Automatización e Innovación Contable, acceso: julio 5, 2025, https://m.youtube.com/watch?v=KQX1m4d7nqg&pp=0gcJCYQJAYcqIYzv

- Siigo Aspel Precios – Software para Gestión empresarial MX, acceso: julio 5, 2025, https://www.siigo.com/mx/precios-siigo-aspel/

- ᐅSistema Contable ERP para las pymes en México |【BIND ERP】, acceso: julio 5, 2025, https://bind.com.mx/erp/software-contable